資産運用の一歩目として名前が挙がるのが「投資信託」

これから投資や資産運用をはじめようというとき、候補にあがることの多い「投資信託」。

投資リスクの軽減に効果的な分散投資を、少額から行えるのが最大の特徴です。

「つみたてNISA」や「iDeCo」など、投資信託を投資対象とする制度の普及に伴って、ますます注目を集めています。

今回は投資信託とはどのような商品なのか、その特徴とメリット・デメリットを解説します。

投資信託とは

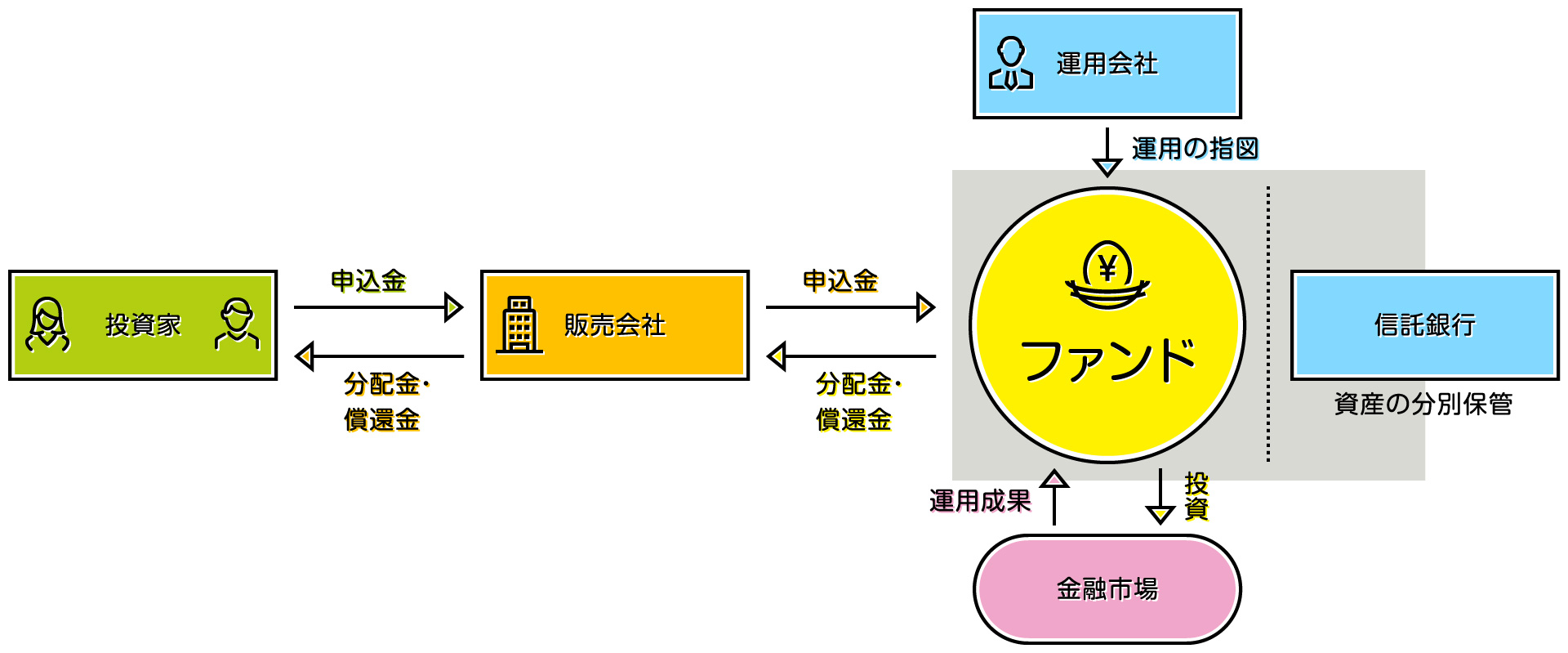

投資信託は、投資家から集めたお金を、運用のプロがさまざまな投資対象に分散し、運用で得られた成果を投資家に還元(分配)する仕組みの金融商品です。

投資信託は「投資信託運用会社」で作られ、主に証券会社や銀行などの「販売会社」を通じて投資家に販売されます。投資家から集められた資金は、資産管理を担う「信託銀行」に保管され、運用会社からの指示を受けて金融市場で運用されます。

出典:投資信託協会

<関係期間の役割>

- 販売会社(証券会社や銀行など)……投資信託と投資家をつなぐ窓口として、各投資家の口座管理、投資信託の販売・換金、分配金・償還金の支払いなどを行う

- 投資信託運用会社……投資信託を作り(設定)、投資家から集めた資金の運用を指揮する

- 信託銀行……投資家から集めた詩人を保管・管理し、実際に金融市場で運用を行う

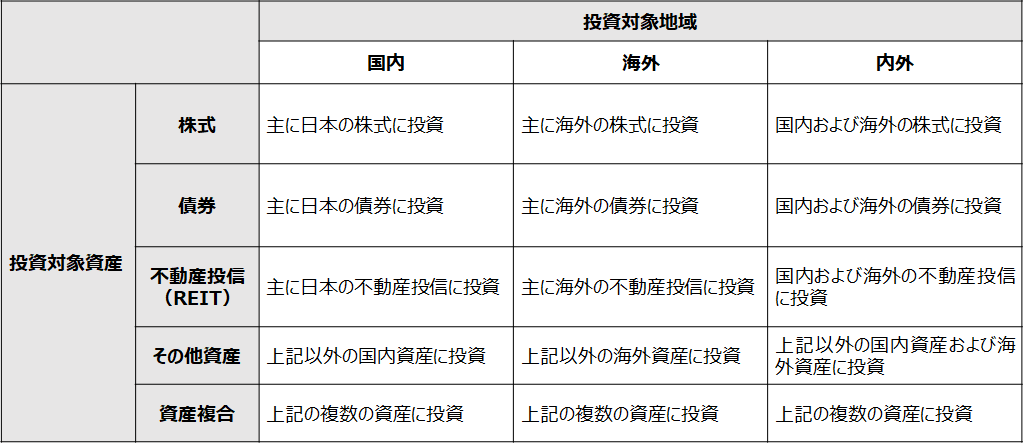

投資対象は、さまざまな国や地域の株式や債券、不動産投資信託(REIT)など多岐にわたり、1つの商品で効率よく分散投資ができます。

実際の投資対象や運用方針は、各商品の「目論見書(投資信託説明書)」に記載されているため、購入前に確認しておきましょう。

投資信託の分類(種類)

国内には6,000本以上の投資信託があり、さまざま種類の商品があります。ここでは、投資対象と運用方法の違いによる分類を紹介します。

投資対象による分類

投資信託は、国内外の株式、債券、不動産投信(REIT)、金など、さまざまな資産が投資対象になります。商品ごとに投資対象は異なり、株式や債券など、複数の投資対象を組み合わせた資産複合型の商品もあります。

運用方法による分類

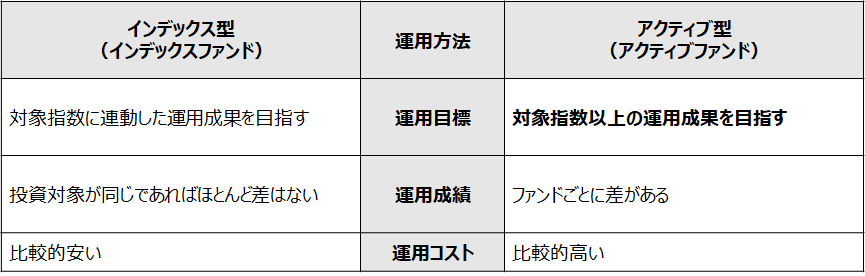

投資信託の運用方法(方針)は、「インデックス型」と「アクティブ型」の大きく2つに分類されます。

・インデックス型(インデックスファンド)

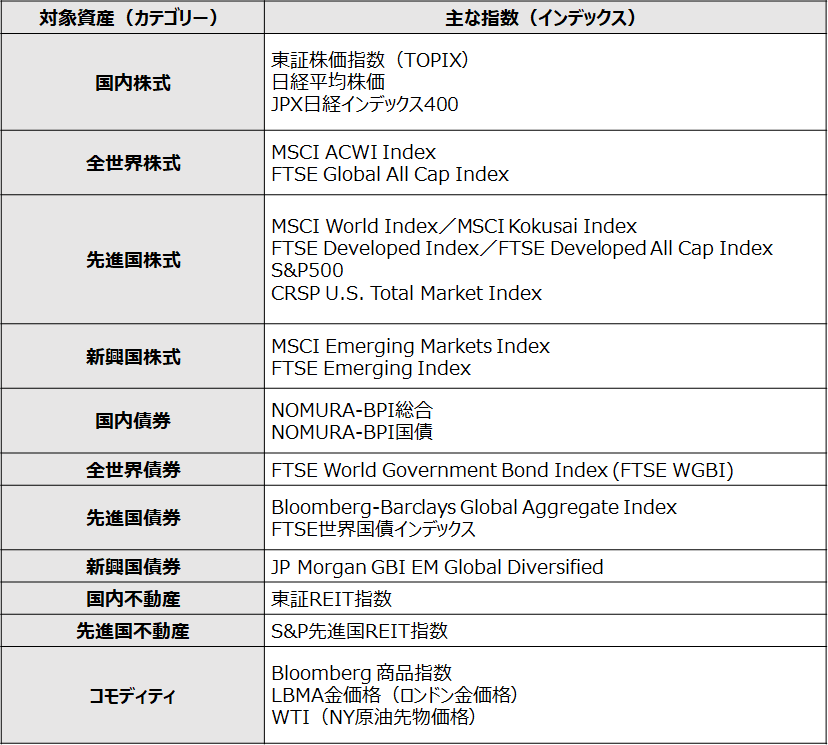

インデックス型の投資信託は「インデックスファンド」と呼ばれ、さまざまな市場の動向を表す指数(インデックス)に連動するように運用されます。

インデックスファンドで採用されている主な指数は、次の通り。

<主な指数>

ファンドの基準価格は、原則として対象とする指数に連動して動き、その市場全体に投資するのと同じような投資成果が期待できます。投資対象が同じファンドであれば、運用成果にほとんど差はありません

運用コスト(運用管理費用、信託報酬)は、アクティブファンドに比べて低い傾向があります。これは、対象指数の構成銘柄や構成比率を基準にファンドが組成され、基本的に銘柄の調査や分析などが必要ないためです。

・アクティブ型(アクティブファンド)

基準(ベンチマーク)とする指数を上回る運用成果を目指すファンド、毎年の目標利益を定めて運用されるファンドなどがあります。

ファンドごとに独自の運用方針で運用されるため、運用成果はファンドによってばらつきがあります。また、銘柄の調査や分析、投資戦略の策定などにコストがかかるため、インデックスファンドに比べて運用コストは高い傾向があります。

インデックス型とアクティブ型の主な違い

投資信託のメリット

投資信託には次のようなメリットがあります。

- 少額から始められる

- 効率よく分散投資できる

- 運用をプロに任せられる

・少額から始められる

投資信託は、金融機関によって100円あるいは1,000円といった少額から購入できるため、まとまった資金がない人でも、無理のない金額から投資を始められます。

・効率よく分散投資できる

分散投資は、さまざまな資産、国・地域、銘柄へ投資することで、リスク(値動きのブレ)を抑える効果があります。

これにはまとまった資金が必要ですが、投資信託であれば100円あるいは1,000円で、数百、数千銘柄への分散投資も可能です。

・運用をプロに任せられる

投資信託は、ファンドマネージャーと呼ばれる運用のプロが運用します。

市況を見ながら投資商品の入れ替えや配分の変更・調整などを行なってくれるため、運用の手間はほとんどかかりません。

自動積立などを利用すれば、意識せず長く投資を続けられるのもメリットです。

投資信託のデメリット

投資信託には、次のようなデメリットもあります。

- コストがかかる

- 元本割れすることがある

- 短期間で大きく儲けるのは難しい

・コストがかかる

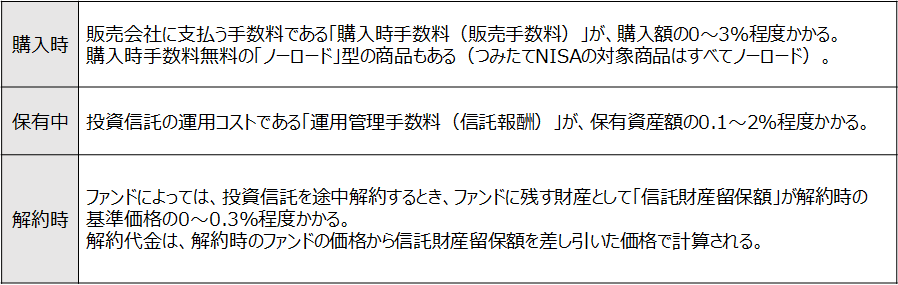

投資信託は、購入時、保有中、解約時にコストがかかります。

投資信託のコスト

・元本割れすることがある

投資信託のリスクやリターンの大きさは商品によって違いますが、すべての商品で運用資産が投資額を下回り、元本割れする可能性があります。

分散投資や長期投資などでリスクは軽減されますが、元本保証ではなく、損をすることもあるため注意しましょう。

・短期間で大きく儲けるのは難しい

投資対象が幅広く分散されている投資信託は、個別銘柄のように短期間で2倍、3倍になることは基本的にありません。

長期で資産を増やしていくスタンスで投資しましょう。

つみたてNISAやiDeCoを活用しよう

これから投資信託に投資しようと考えているなら、つみたてNISAやiDeCo(個人型確定拠出年金)の利用を検討しましょう。

これらの制度を利用すれば運用益が非課税になり、実質的に利益が2割増えるのと同じ効果が期待できます。

つみたてNISAとiDeCo、どちらを利用すればよいかは、次の記事で解説しています。

【エピローグ】 もし、このようにお考えなら

今回の記事はいかがでしたか?既にご存じの情報もあれば、「そうなんだ」「知らなかった」といった情報もあったのではないでしょうか?

経済環境の悪化と共に、世間では「自助努力による“投資”」が注目を集めています。また、「iDeCo」や「NISA」の認知度も高まり、多くの場でその名前を目にするようになりました。

ところで皆さんは様々なメディアから得た情報をもとに、ご自身の資産形成についてリアルに着手されているでしょうか?情報収集ばかりが先行して、なかなか実行動が伴っていないという方も少なくないのではないでしょうか?

このサイトには、ご覧いただいた情報以外にも皆さんの“マネーリテラシー”をアップデートする様々な情報が掲載されています。

(例)

・【基本】 「ライフプラン」は本当に必要?

・【年金】 あの「老後2000万円問題」はその後どうなった?

・【年金】 そもそも、私の年金は大丈夫?いくらもらえる?

・【商品】 「DC」「iDeCo」「NISA」について教えて欲しい

・【投資】 何から始めれば良いのか分からない

・【投資】 みんなはどうしてる?そもそも、危なくないの?

・【外貨】 外貨建てのメリットは?どんな商品がある?

もし皆さんが「もう少し他の情報も確認しておきたい」とお考えであれば、下方の「関連するおすすめ記事」の中から、現在のお考えに合った情報をご選択ください。

一方で、今回ご確認いただいた情報をもとに、「良い機会だから、実際に自身の資産形成について検討してみたい」とお考えの場合は、直下(黒いボタン)の 「ぜひ、お気軽にご利用いただきたいメニューはこちら」 をタップしてください。皆さんのセルフチェックをサポートするメニューをご確認いただけます。

■ ぜひ、お気軽にご利用いただきたいメニューはこちら:

■ 今回の記事に関連するおすすめ記事はこちら:

- 習ってないから仕方ない?テストで点数が高いのは「日本人」「欧米人」どっち?

- ライフプランニングの必要性と今から始める資金計画

- みんな同じだと思ってませんか? 良いファイナンシャルプランナーの見つけ方

- 人にも 「性格」 があるように、金融商品にも 「性格」 がある

- コツコツ積立?大きく増やす?目的によって投資方法は変わります!

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。