皆さんは、保障を見直す方法のひとつである「変換制度」をご存じでしょうか?

「変換制度」とは、現在の保障内容を上回らないことを条件に、別の保険に変更することができる制度です。

皆さんがご存じの「転換制度(下取り)」とは異なり、活用の仕方によってはメリットがある制度ですが、「その違いがよくわからない」という声が多いのが実態です。

そこで、今回の記事では「転換制度」との違いや具体的な活用方法などについて触れながら「変換制度」について解説します。

「転換」と「変換」の違いとは

どちらも現在加入中の保険を見直し、現在のニーズに合った保障内容の保険にしたいとお考えの方に適している制度という点では同じです。

一方、転換制度の場合は下取り後の新たな契約に対する診査(告知等)が必要となるのに対し、変換制度の場合は健康状態に関する告知等の必要はありません。

では、どのような場合に変換制度が適しているのか、具体的に確認してみましょう。

① 現在の保障額を維持したいと考える場合

例えば、縁起でもありませんが、皆さんが余命半年との宣告を受けてしまった場合を想像してみてください。

しかも、現在加入中の保険が「逓減定期保険(毎年、一定の割合で保険金額が減額される保険)」で、来月には応当月を迎えるので保険金が減額される場合、このようにお考えになるのではないでしょうか?

「せめて現在の保障額を来月以降も維持できないものか…?」

このようなケースに適しているのが「変換制度」です。

変換制度は診査を受けないで保険の見直しができるのがポイントです。

新規の契約であれば、まず余命半年の宣告を受けている方は加入を断られると思いますが、変換制度を活用することで現在の保障額を上回らない範囲で新たな保険に見直すことが可能です。

但し、加齢と共に保険料がアップすることから、多くの場合は保険料負担が増えると思っておきましょう。

でも、少し保険料がアップしても上記のような状況であれば、万一の場合に現在の保障額を遺族に残す選択の方が優先されるかと思います。

② 保障期間を変更したい場合

またまた縁起でもありませんが、末期のすい臓がんであると宣告を受けたとします。

現在の契約は定期保険で3か月後には満期を迎えてしまう状況です。

ここで、既に「変換制度」の活用イメージをお持ちの皆さんはピンとくるのではないでしょうか?

先ほどは「現在の保障額を維持したい」というケースをご紹介しましたが、ここで紹介するケースは「保険の形(保障期間)を延長したい」と考える場合の活用方法です。

具体的には「定期保険」から「終身保険」に見直し、3か月後に切れてしまう保障を一生涯とすることで安心を得るという策になります。

なお、先ほどと同様に加齢に伴う保険料のアップを避けられないことに加えて、定期保険から終身保険に見直す場合は、保障期間が長く(一生涯に)なることで更に保険料負担は増えることになります。

変換制度の条件は「現在の契約を上回らない範囲」なので、もし保険料のアップを少し抑えたいとお考えの場合は、保障期間を終身にする一方で保険金額を減額して保険料を調整する方法が考えられます。

とはいえ、実際にはかかる状況下に保険金額の減額を決断するのは難しいかもしれませんが、ひとつの手段として認識しておかれると良いかもしれません。

変換制度を利用するための2つの条件

変換制度は保険会社によって取扱いが大きく異なる場合があります。

具体的に確認してみましょう。

① 満期までの期間によっては活用できない場合があります。

保障期間満了までの期間を条件にしている場合が多く、「保険契約満了の2年前から3年前まで」としているケースが一般的です。

また、保険料の払込免除が適用されている場合や、特別条件付契約である場合は、活用することができないケースが大半です。

なお、変換制度活用後の契約に対し、再度本制度を活用することもできないとしているケースも多いので注意が必要です。

② 年齢によっては活用できない場合があります。

被保険者の年齢に条件を設けている会社の場合、その多くは「75歳」「80歳」「85歳」までとされています。

見直し後の商品が、そもそも上記の年齢では加入できない場合が多く、年齢条件の違いは、その会社が新規契約を受け付ける場合の年齢範囲と相関していることが考えられます。

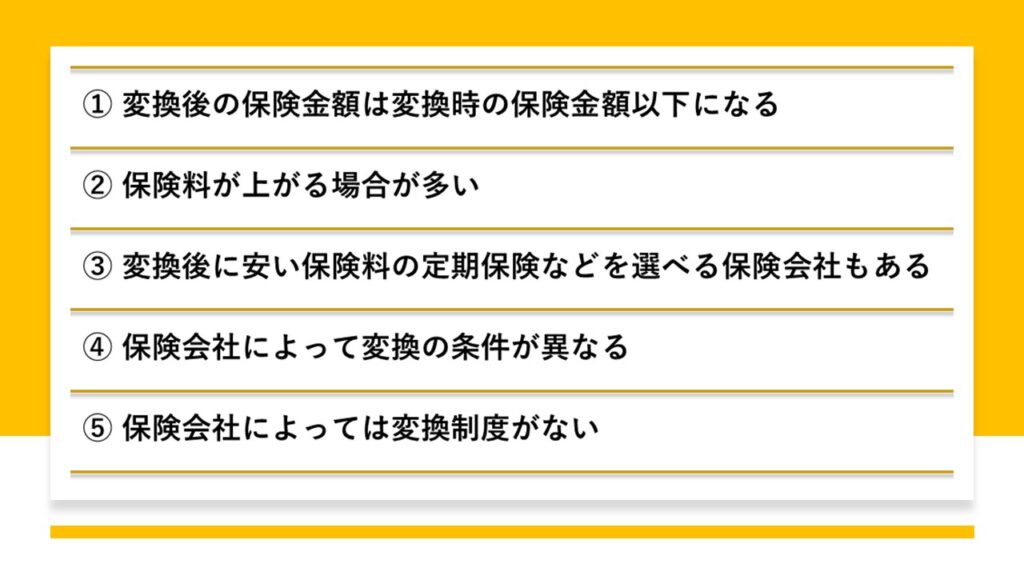

変換制度を活用する際の5つの注意点

主に、下記のような注意点があります。

それぞれについて解説します。

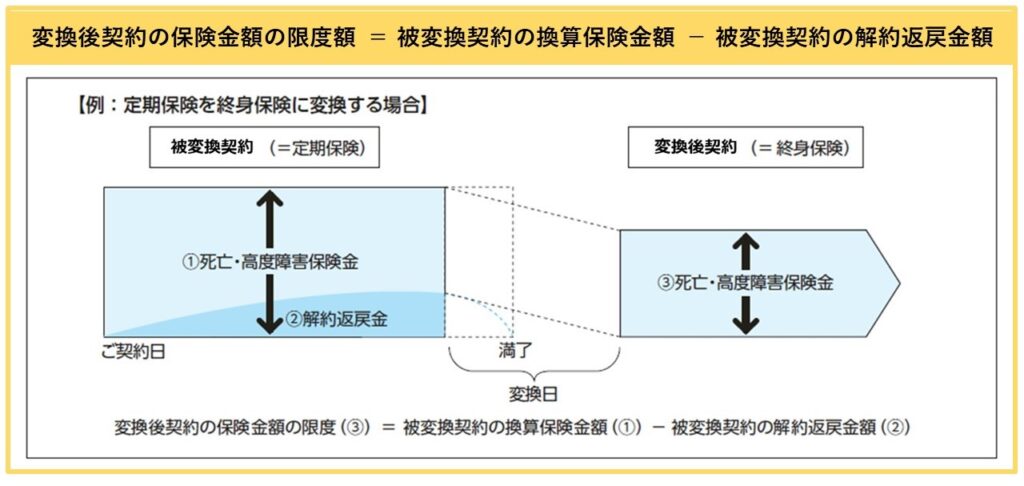

① 変換後の保険金額は変換時の保険金額以下になる

変換後契約の保険金額には上限が定められ、多くは以下の算式により限度額を定めています。

「換算保険金額」とは、現在の契約(被変換契約)に特約が付加されている場合、その特約の付加価値を保険金額に換算し、死亡保険金額等に加算した金額を言います。

変換後契約の保障額が被変換契約(の価値)を上回らない範囲として定めている場合は、この「換算保険金額」が用いられることで少しでも多くの保障額を確保できる方向に働きます。

但し、上図にあるとおり、現在の契約に解約返戻金額がある場合は、これを差し引いた額が上限額になります。

これは、換算保険金額で定めた“価値”のうち、解約返戻金は契約者に帰属するものであり、上限額の算定にあたってはその解約返戻金分を差し引いた額をもとに計算させて頂くという考えによるものです。

簡単に言えば、

- もし現在の契約において保険金の支払事由(上図の場合は死亡または高度障害)が発生した場合、保険会社として“新たに準備しなければならない保険金額”はいくらかになるのか?

- 変換制度を活用される場合は、その“新たに準備しなければならない保険金額”をもとに計算させてもらいます。

という意味になります。

なお、換算保険金額の算定にあたっては各社で算出基準が異なるところがあるので、必ずしも上記の考え方に合致しない場合もあります。

換算保険金額について詳しく知りたい場合は、必ず各保険会社の取り扱いを確認してください。

② 保険料が上がる場合が多い

保険料が上がる理由は前述のとおりですが、ここでは加えて以下の2点について解説します。

先ほどはこのように説明しました。

「変換後契約の保険料は、変換時の年齢によって計算されるから」

このように定めている保険会社もあれば、次のように定めている保険会社もあります。

「現在の契約に加入した際の年齢によって計算する」

これを聴くと、「前者より後者のほうが、年齢が若いから得するのでは?」とお考えになるかもしれませんが、この場合は次の条件が加わることになります。

「但し、責任準備金の差額分は一括でお支払いいただきます」

責任準備金と言われてもピンと来ないかもしれませんが、保険会社はいつ何時、保険金のお支払いする事由が発生するか分かりませんので“準備金”を積み立てています。

上記の「一括で支払う必要がある責任準備金の差額分」とは、現在の契約に加入した際の年齢から変換後契約の保険に加入していたと仮定した場合、これまでに保険会社に積み立てられていたであろう準備金と同等の額を意味しています。

簡単に言えば、保険料の支払いをローンの返済に例えた場合、滞納していたこれまでの返済額を一括で支払うようなものだとお考えください。

これとは別に、保険料負担が増加する可能性があるのは、保険料の支払方法の変更によるものです。

仮に、現在の契約があと数年で「保険料の払込満了(例:70歳払込満了など)を迎えるとします。

ところが、変換後契約の保険料の支払方法が「終身払い」に変わる場合は、払い込む保険料の総額が大きくプラスになる可能性があります。

上述の例のように、余命宣告を受けた場合や末期がんが判明した場合は、本制度を活用する意義があると考えられますが、場合によっては本末転倒になりかねませんので、くれぐれも本制度の活用を検討する際は十分に検討を重ねることが大事です。

③ 変換後に安い保険料の定期保険などを選べる保険会社もある

同種の商品(定期保険から定期保険)への変換は認めていない保険会社が大変ですが、中には同種商品への変換を認めている会社もあります。

同じ定期保険でも、保障期間内の保険金額が定額(一定)の商品もあれば、毎年一定の割合で逓減するもの(商品名称「収入保障保険」等)もあります。

同じ定期保険の一種ではあっても、「双方の商品に求めるニーズは異なる」との理由により、異種商品への変換と同等に取り扱われているものです。

ちなみに、逓減型の商品に変換する場合は、年齢がアップしていても保険料が割安に抑えられる可能性があります。

④ 保険会社によって変換の条件が異なる

ここまでの解説にもあったように、変換制度については各社の取扱基準に違いがあります。

よく比較の対象に挙げられる転換制度は保険会社の違いによる差異が多くはないのに対し、変換制度は各保険会社のスタンスが大きく分かれている制度です。

こうした各種メディア発信の情報や知り合いから聴いた情報をそのままに検討を進めてしまうと、思わぬ結果になりかねませんのでくれぐれもご注意ください。

⑤ 保険会社によっては変換制度がない

ここまで、本制度について様々に解説をしてきましたが、実はそもそも変換制度は取り扱っていない保険会社が多いのが実態です。

但し、中には約款上は取り扱うことを定めていても、「表立った説明はしていない」「契約者への積極的な開示は控えている」という会社もあるので、変換制度の活用が自身のニーズに最も合致しているとお考えの場合は、各保険会社のお客さま専用窓口などの詳しいご担当者に対し、一度照会を入れてみるのも良いかもしれません。

まとめ

今回の記事では、変換制度について解説させて頂きました。

本制度は、これまでに払い続けてきた保険料の対価として得ることのできる、ニーズが合致すればとても魅力的な制度ですが、解説したように、保険会社によって取扱いには様々な違いがあるので注意してください。

ところで、同じく払い続けてきた保険料の対価として得られるはずの保障内容が、「思っていた内容と異なる」とのことで、各保険会社へ多くのお申し出がある事例をご存じでしょうか?

「思っていた内容とは違うって、どういうこと?」と驚かれる方もいるかもしれませんが、こうした事例はひとつではなく複数のケースが存在し、多くの方が「教えてもらって良かった」とコメントを残されています。

「具体的に内容を知りたい」と思われた方は、実際に損をしてしまう前にこちらの記事でご確認されることをおすすめします。

下方(黒いボタン↓)の 「続けてご覧になっていただきたい記事はこちら」 をタップしてご覧ください。

続けてご覧になっていただきたい記事はこちら:

【なぜ受け取れない?】 がんに罹ったら一時金を受け取れると聴いていたはずなのに!

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。