老後の生活資金づくりのために積み立てる制度で、利子などに対する非課税優遇措置があります。

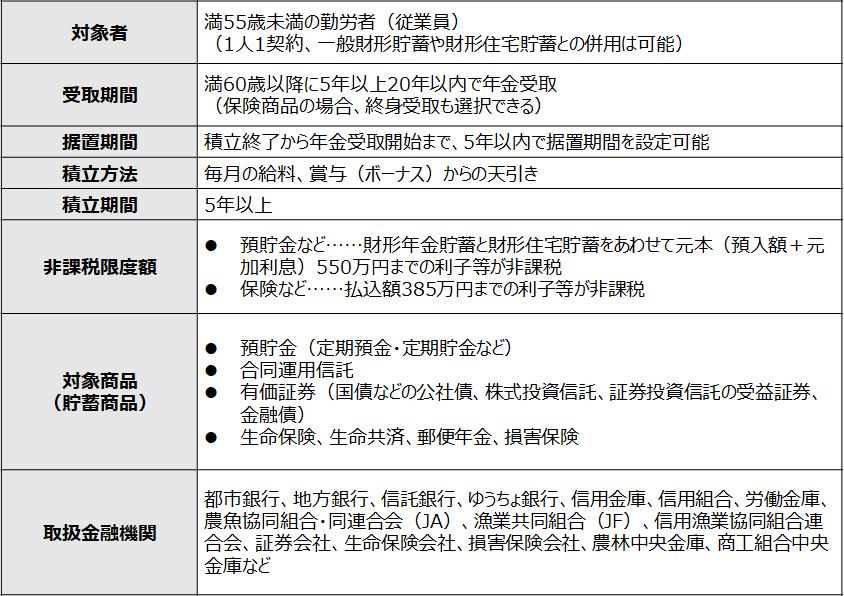

財形年金貯蓄は、財形貯蓄制度(勤労者財産形成促進制度)の一つで、財形貯蓄制度を導入している会社などに勤める55歳未満の人が利用できる制度です。

財形年金貯蓄とはどのような制度なのか。今回はその仕組みとメリット、注意点を解説します。

財形年金貯蓄は老後の資金づくりを目的とした積立貯蓄

出典:厚生労働省HP

財形年金貯蓄は、従業員が会社の協力を得て給与天引きで行う、老後の資金づくりを目的とした積立貯蓄制度のこと。

満55歳未満の従業員が加入でき、積み立てた貯蓄は満60歳以降に年金として受け取る仕組みです。

勤労者の資産形成の支援を目的とした制度であり、財形住宅貯蓄とあわせて貯蓄残高550万円(保険商品の場合は払込保険料385万円)まで、利子等が非課税になります。

財形年金貯蓄の概要

<参考(みずほ銀行の財形年金預金の例)>

出典:みずほ銀行

財形年金貯蓄のメリット

財形年金貯蓄には、次のようなメリットがあります。

・給与天引きで確実に貯蓄できる

給料(賃金)から天引きされるため、手間なく確実に貯蓄できるのがメリットです。

生活費から残ったお金を貯蓄しようとしてもなかなかお金は残らず、貯蓄が続かないことも。給与天引きの先取り貯蓄なら、お金を使ってしまって残らないということはありません。

積立額は月1,000円から設定できるため、無理なく利用できます。

・利子等が非課税になる

財形年金貯蓄では、預金商品の場合、財形住宅貯蓄とあわせて貯蓄残高550万円まで、保険商品の場合、払込保険料385万円までの利子等が非課税になります。

非課税措置は積立中から年金支払終了まで続き、長期にわたってメリットを享受できます。

ただし、預金商品の金利はほぼゼロに近い水準であり、非課税メリットはほとんど期待できません(参考 みずほ銀行財形預金期日指定定期型金利:年0.002%・2022年9月現在)。

預入残高が100万円であれば年間の利息は20円。これにかかる税金、つまり非課税となる金額は約4円です。

・財形給付金制度を採用している企業なら給付金を受け取れる

会社が財形給付金制度を採用していれば、積立中に給付金を受け取れます。

財形給付金制度を採用している会社(事業主)は、毎年従業員1人につき最高10万円を拠出し、7年経過ごとに、拠出金とその利息の合計額を「財形給付金(勤労者財産形成給付金)」として従業員に支給します。

給付金は実質的には給与ですが、拠出時点で従業員に所得税は課税されず、給付金の受取時に一時所得として課税されます。

一時所得は50万円まで非課税、50万円を超える部分の2分の1が課税対象となるため、通常の給与として受け取るよりも税金は安くなります。会社の拠出金は損金または必要経費となるため、給与として支給するのとなんら変わりありません。

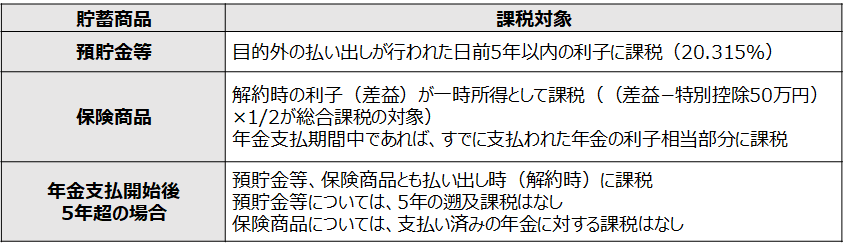

目的外の払い出しにはペナルティがある

財形年金貯蓄は、60歳以降に年金で受け取ることを条件に非課税措置が受けられる制度です。

この条件に反して、60歳未満での引き出しや年金以外の払い出し(一括払い等)を行うと、要件違反で非課税措置はなくなり、財形年金貯蓄は全額解約になるため注意が必要です。

目的外の払い出しをした場合、これまで非課税になっていた利子等にも課税されます。

目的外払い出しにより課税される利子等

財形年金貯蓄以外の選択肢も含めて検討しよう

財形年金貯蓄には次のようなデメリットもあります。財形年金貯蓄でいいのか、他の選択肢も含めて比較検討してから判断しましょう。

<財形年金貯蓄のデメリット>

- 低金利で利益はほとんど期待できない

- 利益が少ないと非課税メリットも小さくなる

- 60歳以降、5年以上の年金受取という制約がある

- 転職先に財形貯蓄制度がないと続けられない

現在のような低金利状態では、財形年金貯蓄で利益はほとんど期待できず、非課税メリットも微々たるものです。制約も多く、長期間資金が拘束されるため、デメリットがメリットを上回るケースも少なくありません。

先取り貯蓄がしたいなら、銀行には「積立預金」があります。リスクを取れるなら、投資信託に積立投資してもよいでしょう。

投資信託なら、財形年金貯蓄よりも高いリターンが期待できます。投信積立につみたてNISAやiDeCo(個人型確定拠出年金)を利用すれば、運用益は非課税です。

メリット・デメリットをよく理解して、自分の運用目的や投資スタイルにあった商品・制度を選びましょう。

《関連記事》

【エピローグ】 もし、このようにお考えなら

今回の記事はいかがでしたか?既にご存じの情報もあれば、「そうなんだ」「知らなかった」といった情報もあったのではないでしょうか?

経済環境の悪化と共に、世間では「自助努力による“投資”」が注目を集めています。また、「iDeCo」や「NISA」の認知度も高まり、多くの場でその名前を目にするようになりました。

ところで皆さんは様々なメディアから得た情報をもとに、ご自身の資産形成についてリアルに着手されているでしょうか?情報収集ばかりが先行して、なかなか実行動が伴っていないという方も少なくないのではないでしょうか?

このサイトには、ご覧いただいた情報以外にも皆さんの“マネーリテラシー”をアップデートする様々な情報が掲載されています。

(例)

・【基本】 「ライフプラン」は本当に必要?

・【年金】 あの「老後2000万円問題」はその後どうなった?

・【年金】 そもそも、私の年金は大丈夫?いくらもらえる?

・【商品】 「DC」「iDeCo」「NISA」について教えて欲しい

・【投資】 何から始めれば良いのか分からない

・【投資】 みんなはどうしてる?そもそも、危なくないの?

・【外貨】 外貨建てのメリットは?どんな商品がある?

もし皆さんが「もう少し他の情報も確認しておきたい」とお考えであれば、下方の「関連するおすすめ記事」の中から、現在のお考えに合った情報をご選択ください。

一方で、今回ご確認いただいた情報をもとに、「良い機会だから、実際に自身の資産形成について検討してみたい」とお考えの場合は、直下(黒いボタン)の 「ぜひ、お気軽にご利用いただきたいメニューはこちら」 をタップしてください。皆さんのセルフチェックをサポートするメニューをご確認いただけます。

■ ぜひ、お気軽にご利用いただきたいメニューはこちら:

■ 今回の記事に関連するおすすめ記事はこちら:

- 企業年金の仕組みとは?

- 老後資金準備にはiDeCoとNISAどちらを利用すればいい?3つの大きな違い

- 外貨建て保険加入のメリット・デメリットを徹底解説

- 失敗しない「つみたてNISA」の選び方・買い方とは?

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。