外貨建て保険でおすすめ保険商品は何?わかりやすく解説します!

外貨建て保険といっても、どんな商品なのかイメージが掴めない方もいるでしょう。

この記事では、実際の商品を例に、外貨建て保険の仕組みや特徴について解説します。

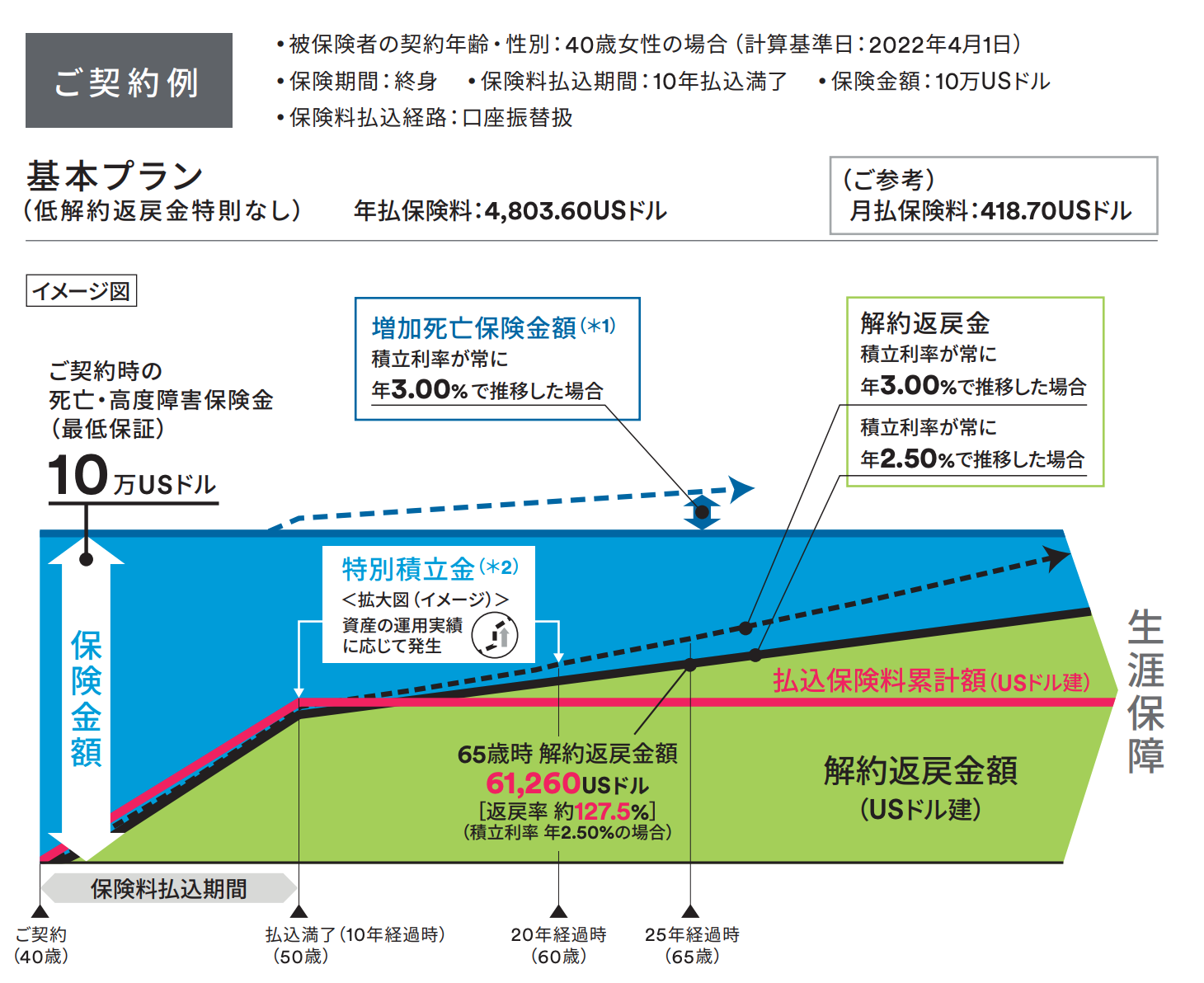

外貨建て終身保険【USドル建終身保険 ドルスマート(メットライフ生命)】

メットライフ生命の「USドル建終身保険 ドルスマート」は、死亡保障で万一に備えながら、米ドルで資産運用できる外貨建て終身保険です。

出典:ドルスマート|メットライフ生命(2022年4月現在)

一生涯続く死亡保障にかえて、契約を途中で解約または減額すれば、解約返戻金を受け取れます(解約すると以後の保障がなくなります)。解約返戻金は、教育資金や老後資金などに利用できます。

図の契約例では、10年間で合計48,036米ドルの保険料を払い込むことで、100,000米ドルの死亡保障を一生涯確保できます。死亡保障にかえて解約返戻金を受け取る場合、契約から25年経過後の解約返戻金額は61,260米ドルです(積立利率が保険期間中ずっと年2.5%であった場合)。

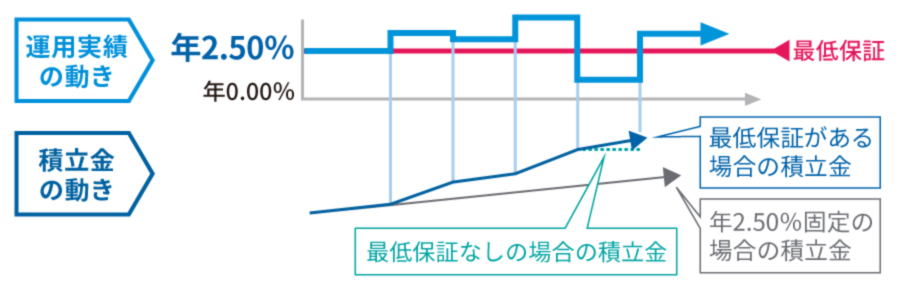

ドルスマートは、積立利率が毎月見直され、米国の経済や金利の状況を反映した運用成果を期待できるのが特徴です。積立利率には年2.5%の最低保証があり、実際の運用実績がこれを下回っても、積立利率が2.5%を下回ることはありません。

運用実績が2.5%を上回った場合には、特別積立金が生じ、保険金や解約返戻金が増加します。

出典:メットライフ生命

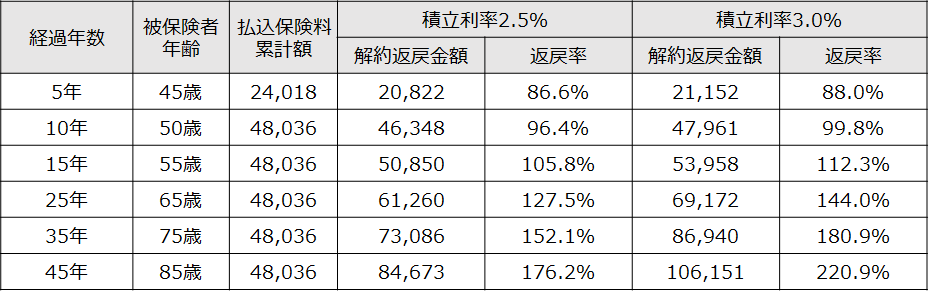

<解約返戻金額例表(上図の契約例・年払の場合) 単位:米ドル>

出典:ドルスマート|メットライフ生命(2022年4月現在)をもとに作成

※解約返戻金額と返戻率は、積立利率が保険期間中一定で推移したと仮定して計算した、経過年数末日のもの(実際の積立利率は変動するため、この通りになるとは限らない)

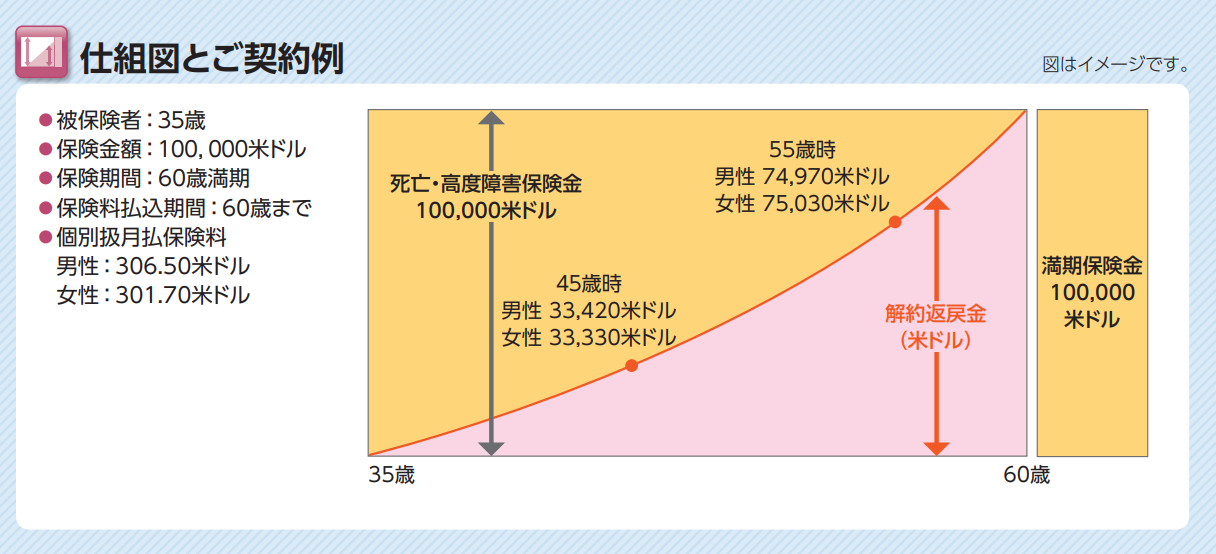

外貨建て養老保険【米ドル建養老保険(ソニー生命)】

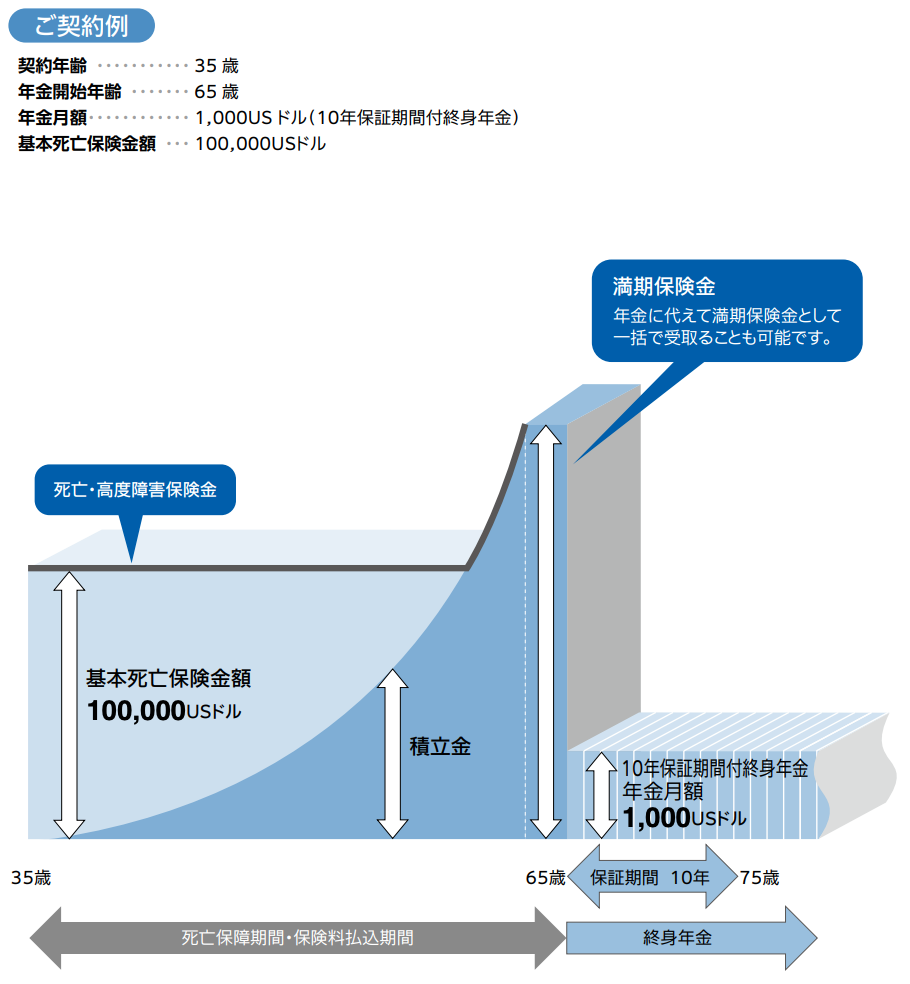

ソニー生命の「米ドル建養老保険」は、一定期間、死亡や高度障害状態の保障を確保し、満期まで生存していた場合には、満期保険金を受け取れる外貨建て養老保険です。

出典:米ドル建養老保険|ソニー生命(2022年4月現在)

上図の契約例では、35歳から60歳までの25年間に、男性は91,950米ドル、女性は90,510米ドルの保険料を支払い、満期時に100,000米ドルを受け取れます。

60歳までの間に被保険者が死亡または高度障害状態になった場合には、100,000米ドルの死亡・高度障害保険金が遺族に支払われます。

養老保険は、保険期間中に万一があってもなくても保険金を受け取れる仕組みであり、死亡保険金額が同じ終身保険と比べると保険料は割高です。

外貨建て養老保険【米国ドル建リタイアメント・インカム/米国ドル建年金支払型特殊養老保険(プルデンシャル生命)】

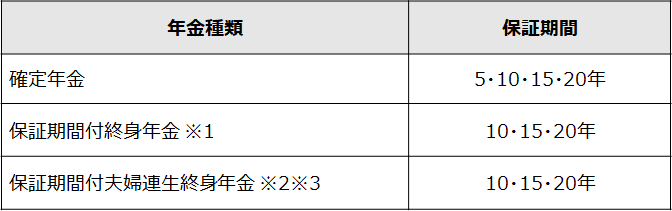

プルデンシャル生命の「米国ドル建リタイアメント・インカム」は、一定期間の死亡保障を確保しながら、老後資金準備を進められる外貨建て養老保険です。

生存保障に重点を置いた商品であり、死亡・高度障害保険金に比べて満期保険金が大きくなっているのが特徴です。

出典:米国ドル建リタイアメント・インカム|プルデンシャル生命

満期保険金は年金受け取りが原則ですが、一括での受け取りも選択可能です。

年金で受け取る場合は、「確定年金」「保証期間付終身年金」「保証期間付夫婦連生終身年金」のいずれかを選択できます。

※1:保証期間中に被保険者が死亡した場合は、残りの期間の年金は遺族に支払われる

※2:夫婦のどちらか一方が生存している間は年金が支払われる

※3:保証期間中に夫婦ともに死亡した場合は、残りの期間の年金は遺族に支払われる

終身年金は、確定年金に比べて1回あたりに受け取れる年金額は少なく、被保険者が早く亡くなった場合には、受け取る年金の総額が保険料総額や満期保険金額を下回ることがあります。

一方で、年金を一生涯受け取れる点は大きなメリットです。亡くなるまで定期的な収入がある安心感は大きく、亡くなるまでにお金が底をついてしまう「長生きリスク」への備えとなります。

外貨建て個人年金保険【こだわり個人年金(外貨建)(マニュライフ生命)】

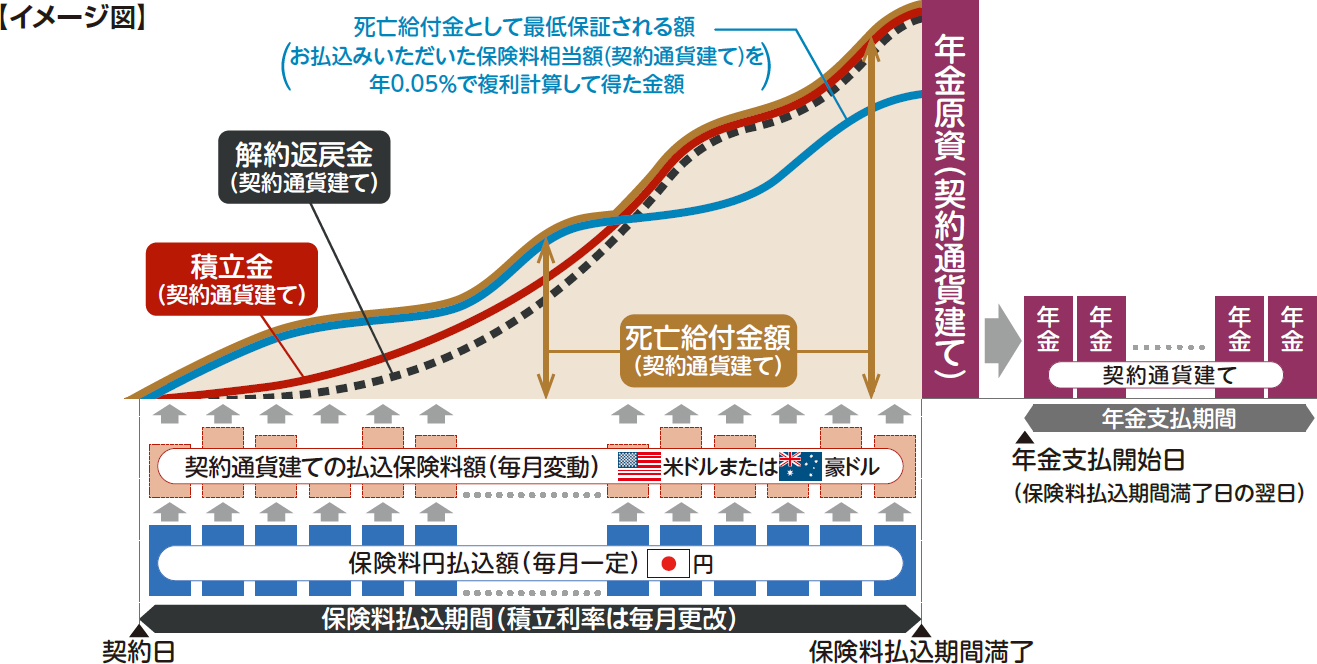

マニュライフ生命の「こだわり個人年金(外貨建)」は、外貨を活用して「安定」「柔軟」な資産形成をめざす外貨建て個人年金保険です。

積立金の運用や年金・死亡給付金の支払い通貨は、米ドルまたは豪ドルから選択し、保険料は円で払い込みます。

こだわり個人年金(外貨建)は、保険料が一定額の「円」で確定している点が他の外貨建て保険と異なります。毎月払い込む円での保険料は固定されており、為替の変動は契約通貨建て保険料の増減によって調整される仕組みです。

積立利率は毎月更改され、市場金利の状況を反映した運用が行われます。積立利率には年1.5%の最低保証があり、実際の運用実績がこれを下回っても、積立利率が1.5%を下回ることはありません。

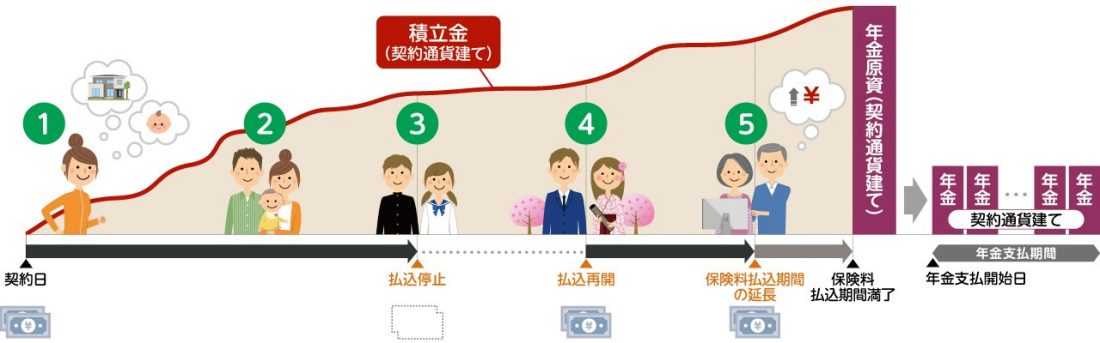

ライフステージや家計の状況の変化にあわせて、保険料の払い込みを停止したり、払い込み期間を延長したりできる点も、この商品の特徴です。

<払込停止の条件>

- 契約日から120ヵ月(10年)を経過しており、その間の保険料がすべて払い込まれていること

- 保険料一括払、前納期間中ではないこと

<保険料払込期間延長の条件>

次の条件を満たせば、何度でも延長できます。

- 延長期間が1ヵ月〜5年(1ヵ月単位)であること

- 延長後の支払開始日における被保険者の年齢が80歳以下であること

一定の条件を満たし、個人年金保険料税制適格特約を付加した場合、払い込む保険料は個人年金保険料控除の対象になります。

さらに詳しく知りたい時は

より具体的な契約内容や保険料などについては、各商品を取り扱う保険会社や保険代理店などにご相談ください。

外貨建て保険に加入するかは、ライフプランや家計の状況を踏まえて判断すべき問題です。

【エピローグ】 もし、このようにお考えなら

今回の記事はいかがでしたか?既にご存じの情報もあれば、「そうなんだ」「知らなかった」といった情報もあったのではないでしょうか?

経済環境の悪化と共に、世間では「自助努力による“投資”」が注目を集めています。また、「iDeCo」や「NISA」の認知度も高まり、多くの場でその名前を目にするようになりました。

ところで皆さんは様々なメディアから得た情報をもとに、ご自身の資産形成についてリアルに着手されているでしょうか?情報収集ばかりが先行して、なかなか実行動が伴っていないという方も少なくないのではないでしょうか?

このサイトには、ご覧いただいた情報以外にも皆さんの“マネーリテラシー”をアップデートする様々な情報が掲載されています。

(例)

・【基本】 「ライフプラン」は本当に必要?

・【年金】 あの「老後2000万円問題」はその後どうなった?

・【年金】 そもそも、私の年金は大丈夫?いくらもらえる?

・【商品】 「DC」「iDeCo」「NISA」について教えて欲しい

・【投資】 何から始めれば良いのか分からない

・【投資】 みんなはどうしてる?そもそも、危なくないの?

・【外貨】 外貨建てのメリットは?どんな商品がある?

もし皆さんが「もう少し他の情報も確認しておきたい」とお考えであれば、下方の「関連するおすすめ記事」の中から、現在のお考えに合った情報をご選択ください。

一方で、今回ご確認いただいた情報をもとに、「良い機会だから、実際に自身の資産形成について検討してみたい」とお考えの場合は、直下(黒いボタン)の 「ぜひ、お気軽にご利用いただきたいメニューはこちら」 をタップしてください。皆さんのセルフチェックをサポートするメニューをご確認いただけます。

■ ぜひ、お気軽にご利用いただきたいメニューはこちら:

■ 今回の記事に関連するおすすめ記事:

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。