日本では「国民皆年金制度」が導入されているため、日本国民全員が職種に応じて何かしらの年金制度に加入することになります。

現在の年金制度は、国民年金、厚生年金、確定拠出年金の3階建てで構成されていて、それぞれ加入している職種や支払う保険料なども異なります。

しかし、就職、退職、転職、結婚、離婚など人生の様々なライフイベントによって、現在加入している年金制度から、ほかの年金制度への変更手続きが必要になる場合も少なくありません。

仮に変更手続きがうまくいかず、未納期間などが発生すると老後受け取れる年金額にも影響が出てしまうため、ご自身の加入している年金制度についてしっかりと把握しておく必要があります。

そこで今回の記事では、厚生年金と国民年金の加入者や保険料などの違いや、切り替え手続きが必要な場合の対応方法などについて分かりやすく解説していきます。

日本の公的年金制度のキホン

公的年金制度とは国が運営する年金制度全体のことを指します。

つまり、国が管理・運営を行う年金のことで、20歳以上の人が加入する国民年金、または会社員などが加入する厚生年金のどちらかに加入することになっていて、国民全員がなんらかの年金制度に加入する「国民皆年金制度」のしくみを取っています。

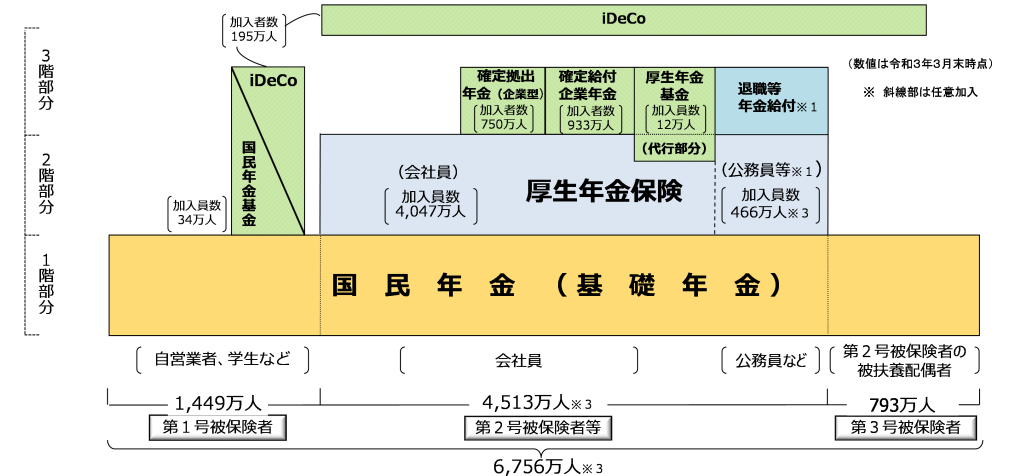

(引用元)厚生労働省

上図のように年金制度は国民年金、厚生年金、確定拠出年金の3階建てになっています。

1階部分は、20歳以上60歳未満の全ての人が共通して加入する「国民年金」です。

国民年金加入者には、学生や無職の人なども含まれています。

なお、収入がなく保険料の支払いが困難な人にむけた免除制度などもあります。

2階部分にあたる厚生年金は、民間企業や公務員など、どこかに所属して働く人たちだけが加入できる年金です。

つまり、会社員や公務員の人は国民年金と合わせて厚生年金に加入することができます。

自営業者やフリーランスとして働いている人たちは、任意で加入できる私的年金を除くと、1階部分の国民年金にしか加入することができません。

3階部分にあたる確定拠出年金は、働いている人たちの任意で加入できる年金のことで、年金の運用先や掛け金などもご自身で選択できます。

なお、国民皆年金制度である以上、扶養に入っている主婦の方も国民年金を支払う必要がありますが、実際には厚生年金に加入している人に扶養されている家族は、扶養している人が代わりに保険料を負担しているため、国民年金の支払い義務はありません。

では、国民年金と厚生年金の仕組みの違いについてもう少し詳しく解説して行きます。

国民年金と厚生年金の違いとは?

①加入者の違い

国民年金と厚生年金では加入者の職種や立場が異なります。

まずは下表にて概要を示します。

| 分類 | 国民年金 | 厚生年金 | |

| 第1号被保険者 | 第3号被保険者 | 第2号被保険者 | |

| 加入者の

概要 |

自営業・フリーランス・学生・無職、およびその配偶者など | 厚生年金に加入している第2号被保険者に扶養されている配偶者で年収130万円未満の人 | サラリーマン・OL・公務員など |

| 年齢 | 20歳以上60歳未満 | 20歳以上60歳未満 | 70歳未満 |

| 月額保険料 | 月額16,610円 | 負担なし | 報酬月額の9.150% |

日本の公的年金制度では加入している人を「被保険者」と呼びますが、この被保険者には3つの分類があります。

ご自身やその家族がどれに該当するかを確認してみましょう。

見て分かる通り、支払う保険料も被保険者の分類によって異なります。

ちなみに、厚生年金の保険料は労使折半負担、つまり加入者本人と会社が半分ずつ負担するため、報酬月額の18.30%の保険料の半分である9.150%を加入者本人が支払う必要があります。

②受け取る年金の違い

日本の公的年金制度には、下記の3つの役目があります。

・老後の生活保障(老齢年金)

・自分が万一死亡した時に残された遺族のための生活保障(遺族年金)

・自分自身が病気やケガで障害を負ったり働けなくなったりした時の生活保障(障害年金)

厚生年金に加入している第2号被保険者の場合、老齢基礎年金や遺族基礎年金、障害基礎年金の受け取りはもちろんのこと、それとは別に老齢厚生年金なども受け取ることができます。

一覧を下表に示します。

| 国民年金 | 厚生年金 | |||

| 加入対象者 | 第1号被保険者 | 第3号被保険者 | 第2号被保険者 | |

| 老後に受け取る年金 | 老齢基礎年金 | ◯ | ◯ | ◯ |

| 老齢厚生年金 | × | × | ◯ | |

| 特別支給の

老齢厚生年金 |

× | × | ◯ | |

| 遺族

年金 |

遺族基礎年金 | ◯ | ◯ | ◯ |

| 遺族厚生年金 | × | × | ◯ | |

| 中高齢寡婦

加算 |

× | × | ◯ | |

| 障害

年金 |

障害基礎年金 | ◯ | ◯ | ◯ |

| 障害厚生年金 | × | × | ◯ | |

例えば、加入者が亡くなった場合に遺族が受け取る遺族年金のうち、遺族基礎年金は亡くなった人の加入年数や報酬にかかわらず、定額+子の人数による加算額によって決定するのに対し、遺族厚生年金は亡くなった人の加入期間や給与額を基に計算されます。

このように、支給額も国民年金と厚生年金では仕組みが全く異なるのです。

厚生年金と国民年金の切り替え手続きが必要な時って?

ここまで解説した通り、国民年金と厚生年金では制度や支給額などが全く異なる制度となります。

しかし、就職、退職、転職、結婚、離婚など、様々なライフイベントによって職種や立場が変わってしまうと、国民年金と厚生年金の切り替え手続きが必要になる場合もあります。

そこで、ここでは様々な事例に沿った変更手続きについて解説して行きます。

①会社員や公務員になった時

無職や学生、自営業者の人(第1号被保険者)が、会社に就職したり公務員になったりした場合、第1号被保険者から第2号被保険者への変更手続き(国民年金→厚生年金)が必要です。

これは勤務先の会社を経由して行いますので、自分自身が手続きをすることはありませんが、勤務先から年金手帳や基礎年金番号通知書を提出するよう求められます。

ただし国民健康保険については、市区町村役場への「国民健康保険の喪失手続き」を自分で行う必要があります。

②結婚した時の配偶者の手続き

厚生年金加入者(第2号被保険者)が結婚して、その配偶者の年間収入が130万円未満の場合には「被扶養者」となり、第3号被保険者となるため、被扶養者の分の保険料の支払いが不要となります。

この手続きは勤務先を通じて行います。

配偶者の年金手帳または基礎年金番号通知書などの他、収入を証明する書類や続柄確認の書類などを求められる場合もあります。

また、被扶養者がこれまで国民年金加入者(第1号被保険者)だった場合、公的年金は上記の通り配偶者の会社を通じて行いますが、国民健康保険については、市区町村役場への「国民健康保険の喪失手続き」を自分で行う必要があります。

③会社を辞めた時

会社を辞めて無職となる期間があるとき、また個人事業主になった時などは、第2号被保険者から第1号被保険者への変更手続き(厚生年金→国民年金)が必要です。

この手続きは、自分自身で行わなければならないので注意が必要です。

手続き方法は、被保険者ならびに被扶養者の二人ともに、退職日から14日以内に居住地の市区町村役場にある国民年金担当窓口に出向いて手続きが必要です。

年金手帳または基礎年金番号通知書・退職証明書や離職票などの退職日の分かる書類・身分証明書が必要となります。

なお、該当者の配偶者が被扶養者(第3号被保険者)の場合には、配偶者も第1号被保険者への変更が必要です。

これまでは保険料が無かった配偶者でも、第1号被保険者となるので保険料が発生します。

また転職をする場合、脱退から再加入までひと月以上あく場合にはこの手続きが必要です。

手続きを行わないと未納期間が発生することになり、障害年金や遺族年金の給付が受けられない事態が起こる可能性もありますので十分注意しましょう。

④配偶者の収入が130万円を超えた時

第3号保険者である被扶養者の収入が年間130万円を超えて、扶養対象から外れた場合にも切り替え手続きが必要です。

配偶者本人による国民年金または厚生年金の場合は勤務先での加入手続きをするほか、扶養者だった側も勤務先を通じて被扶養配偶者非該当届を提出します。

手続き漏れや未納、重複支払いの場合の対応

国民年金の年金保険料を国が徴収できる期間は納付期限(翌月末)から2年であり、2年を超えると収めることができなくなります。

時効で未納となった国民年金の被保険者期間に基づく年金給付は行われません。

つまり、これらの変更手続きに漏れがあった場合や未納期間があった場合、気づいた時点でできるだけ早めに手続きを行う必要があります。

また重複があった時は、公的年金の保険料の場合は自動的に返納されます。

健康保険の保険料重複は、手続きを行わないと返納されませんので気をつけましょう。

公的年金の種類

前述したように、公的年金には下記の3つの役目があります。

・【老齢年金】老後の生活保障

・【遺族年金】自分が万一死亡した時に残された遺族のための生活保障

・【障害年金】自分自身が病気やケガで障害を負ったり働けなくなったりした時の生活保障

このうち、「遺族年金」「障害年金」についてはこちらのコラムで詳しく紹介しているので是非ご確認ください。

おすすめの記事:「そもそも、遺族年金や障害年金ってどんな仕組みなの?」

ここでは「老齢年金」について解説します。

勤め人(会社員・公務員等)か、自営業の方かによって受け取れる老齢年金も異なり、大きく分けて「老齢基礎年金」と「老齢厚生年金」の2種類があります。

①老齢基礎年金

老齢基礎年金は、国民年金の加入期間が10年以上の受給資格期間がある人が、65歳から受給できます。

この10年以上というのは、保険料納付済期間と保険料免除期間などを合算した期間です。

65歳から満額の老齢基礎年金を受け取るには20歳から60歳までの40年間、全期間において保険料を全額納める必要があります。

その場合の受取額は毎年改定しますが、令和4年4月では年額777,800円です。

ただし未納期間や免除期間などがあるとその分受け取る年金は減ることになります。

②老齢厚生年金

老齢厚生年金は、会社員や公務員などの厚生年金加入者が老齢基礎年金に加えて受け取れる年金であり、上記の老齢基礎年金を受けるのに必要な受給資格期間を満たしている人が65歳になったときに受給できます。

老齢厚生年金の受給額は報酬月額によって異なります。

前述したように、厚生年金の保険料は労使折半負担、つまり加入者本人と会社が半分ずつ負担するため、国民年金加入者よりも厚生年金加入者の方がより多くの保険料を支払っていることになり、受け取る年金額にも差が生じます。

まとめ

ここまで各制度の違いや手続きの必要性についてお伝えしましたが、皆さんがこうした情報に興味を持つのは、「結局このままだといくら不足する可能性があるのかを知りたい」からではないでしょうか?

仮に例の「2000万円の不足」を想定した場合、どれくらいの準備を強いられることになるのかを簡単にイメージしてみましょう。

積立期間を「20年」とした場合、毎年「100万円」のペース、月々で言えば「約83,000円」という計算になりますが、皆さんは現在の生活を維持しながら、この月々8万円以上の積み立てをひと月も欠かさず続けて行く自信があるでしょうか?

実際には、もっと効率の良い金融資産を活用することで月々の負担が軽減されるかもしれませんが、それでも、それなりの積立資金の捻出、それなりの期間が必要だということをイメージいただけたかと思います。

「月々8万円以上の積み立てをひと月も欠かさず20年間続ける必要がある」などと聴かされると、なんだか諦めたくなるような気もするかと思いますが、それでは何も解決しません。

「窮すれば通ず」と言いますが、ファイナンシャルプランナーなどの専門家を頼ることでもしかしたら“思いがけない道”が通じるかもしれません。

実際、専門家へ相談された方の多くが「相談して良かった」「もっと早く相談すれば良かった」というコメントを残しています。

ただ、「そうはいっても今すぐに専門家へ相談するのはハードルが高いかな…」とお考えになる方もいるでしょう。

そこで紹介したいのがこちらのメニューです。

当サイトでは、皆さんのセルフチェックをサポートする様々なメニューを提供していますので、ぜひこの機会にご活用いただくことをおすすめします。

下方(黒いボタン↓)の 「アップデートメニュー」 からメニューにアクセスください。

ぜひ、お気軽にご利用いただきたいメニューはこちら:

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。