「自分の身を自分で助けなくては」「国は自分の人生を守ってくれない」という考えから、急増しています。

ライフプランニングとは、人生で起こるさまざまなライフイベントと、それにいくらお金がかかるのかをシミュレーションし、資金計画を立てることをいいます。

ライフイベントは、仕事(就職、転職、独立、退職)や家族(結婚、子どもの誕生、進学、独立)をはじめ、住宅や車など大きな買い物、旅行などの娯楽まで多岐にわたります。

人生100年時代、途中でお金が足りなくなってしまうリスクは高まっており、ライフプランニングにも注目が集まっています。

しかし、自分には必要ないと思っている人、実際に何をするのか知らない人は少なくありません。

今回は、ライフプランニングの必要性とその具体的な方法について解説します。

ライフプランニングがなぜ必要なのか

近年ライフプランニングの重要性が高まっているのは、人生が長期化し、社会やライフスタイルが大きく変化していることが大きな要因です。

少子高齢化によって、自分たちの子どもや国・社会に頼るのはこれまで以上に難しくなり、自分たちの生活は自分たちで守らなければならない時代を迎えています。

長生きをリスクではなくメリットに変えるには、生涯にわたって学びを続け、活躍し続けること。それには、将来を見据えたライフプランやキャリアプランと、それに必要なマネープランを立て、実行していくことが重要になるのです。

“我が国の長寿社会はどこまで進んでいくのか。ある海外の研究を基にすれば、「日本では、2007年に生まれた子供の半数が107歳より長く生きる」と推計されており、我が国は健康寿命が世界一の長寿社会を迎えている。こうした人生100年時代においては、人々は、「教育・仕事・老後」という3ステージの単線型の人生ではなく、マルチステージの人生を送るようになる。また、長い人生を通して自分の家族を支えなければならないため共働き世帯が増えるなど、家族の在り方も変化していく。100年という長い期間をより充実したものとするためには、生涯にわたる学習が重要である。スポーツや文化芸術活動・地域コミュニティ活動などに積極的に関わることも、個人の人生や社会を豊かにする。”

引用元:人生100年時代構想会議中間報告(内閣官房人生100年時代構想推進室)

ライフプランニングで考えておきたいポイント

ライフプランニングの目的は、希望するライフイベントを実現すること、そして人生を充実させ、安心して暮らせるようにすること。それにお金は切っては切れない問題です。

ライフプランニングにおける資金計画は、「ファイナンシャルプランニング」あるいは「マネープランニング」と呼ばれます。

人生で必要な資金の中でも、「教育資金」「住宅資金」「老後資金」の3つは人生の三大資金とされ、特に重要なポイントです。それぞれの資金がいくら必要になり、どうやって準備していくのか。この計画を立てることが、ライフプランニング(ファイナンシャルプランニング)の肝です。

【教育資金計画で考えておきたいポイント】

- 子どもの進路をどうするか

- 習い事はどうするか

- それにはいくらかかるのか

- それをどうやって準備するか

- 奨学金や教育ローンは利用するか など

子どもの進路は子ども自身の問題です。親の希望は希望として伝え、必要なアドバイスをしつつ、子どもの意志を尊重して決めることが大切です。お金の問題で進路を狭めてしまわないよう、なるべく早いうちから準備を進めていきましょう。

自己資金だけでは不足する場合は、奨学金や教育ローンなどを活用することも検討します。

【住宅資金計画で考えておきたいポイント】

- いつ購入するか

- どこにどんな家を建てるか(立地、戸建・マンション、間取りなど)

- それにはいくらかかるのか(諸費用なども含む)

- 住宅ローンをどうするか

- 自己資金(頭金)はいくら用意するのか

- 住宅ローン控除や各種補助金など、利用できる制度はあるか

- 住宅の維持・管理にいつ、いくらかかるのか(税金や火災保険料、修繕費など)

- そもそもマイホーム(持家)を購入するのか、賃貸に住み続けるのか など

住宅は人生で最も高い買い物になる人も多く、購入してから後悔しないよう、慎重に検討すべきです。

住宅価格の上昇や、ライフスタイル、働き方の多様化によって、住宅ローンの返済や同じ場所に住み続けることが重荷になるケースも増えています。一昔前には家を買って一人前といわれました。しかし、今はそのような風潮も薄れてきています。

そもそもマイホームを購入するのかというところから、考えていきましょう。

【老後資金計画で考えておきたいポイント】

- いつ購入するか

- どこにどんな家を建てるか(立地、戸建・マンション、間取りなど)

- それにはいくらかかるのか(諸費用なども含む)

- 住宅ローンをどうするか

- 自己資金(頭金)はいくら用意するのか

- 住宅ローン控除や各種補助金など、利用できる制度はあるか

- 住宅の維持・管理にいつ、いくらかかるのか(税金や火災保険料、修繕費など)

- そもそもマイホーム(持家)を購入するのか、賃貸に住み続けるのか など

住宅は人生で最も高い買い物になる人も多く、購入してから後悔しないよう、慎重に検討すべきです。

住宅価格の上昇や、ライフスタイル、働き方の多様化によって、住宅ローンの返済や同じ場所に住み続けることが重荷になるケースも増えています。一昔前には家を買って一人前といわれました。しかし、今はそのような風潮も薄れてきています。

そもそもマイホームを購入するのかというところから、考えていきましょう。

ライフプランは変わる。それでもライフプランニングには意味がある

人生は計画通りにいくとは限らず、当然ライフプランも変わっていきます。

どうせ変わるならライフプランニングをしても意味がない。そう思うかもしれません。しかし、ライフプランニングによって、理想とする姿や目標を明確にすることで、今何をすればいいのか、より具体的な行動につなげられます。

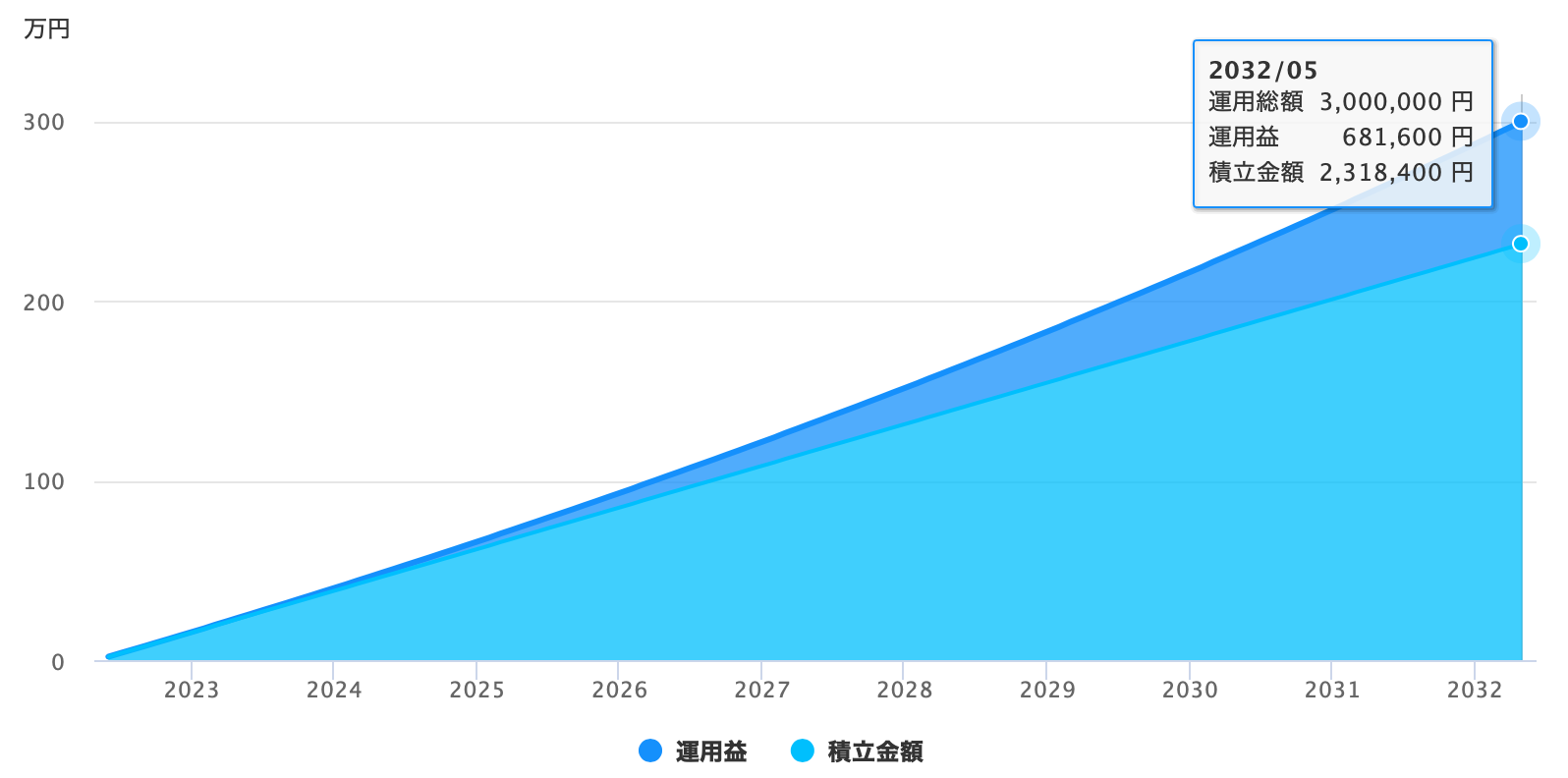

漠然とお金が必要というだけでは、最終的にいくら準備すればいいのかわかりません。これが、10年後に300万円必要だと分かっていれば、毎月2万5,000円(=300万円÷12ヵ月÷10年)の積み立てで準備できるとわかります。投資商品で運用しながら準備する場合、毎月の積立額はこれより少なくて済みます(年利5%の運用を想定する場合、約1万9,300円)。

【年利5%で運用すれば、10年間毎月約1万9,300円の積み立てで300万円準備できる】

出典:積立かんたんシミュレーション(楽天証券)、筆者試算

ライフプランニングは一度行って終わりではありません。状況に変化があれば再度プランニングを行い、軌道修正していけばよいのです。

ライフプランニングやファイナンシャルプランニングは、ライフプランニングソフトを使って自分で行うこともできます。

<おすすめライフプランニングソフト>

【エピローグ】 もし、このようにお考えなら

今回の記事はいかがでしたか?既にご存じの情報もあれば、「そうなんだ」「知らなかった」といった情報もあったのではないでしょうか?

経済環境の悪化と共に、世間では「自助努力による“投資”」が注目を集めています。また、「iDeCo」や「NISA」の認知度も高まり、多くの場でその名前を目にするようになりました。

ところで皆さんは様々なメディアから得た情報をもとに、ご自身の資産形成についてリアルに着手されているでしょうか?情報収集ばかりが先行して、なかなか実行動が伴っていないという方も少なくないのではないでしょうか?

このサイトには、ご覧いただいた情報以外にも皆さんの“マネーリテラシー”をアップデートする様々な情報が掲載されています。

(例)

・【基本】 「ライフプラン」は本当に必要?

・【年金】 あの「老後2000万円問題」はその後どうなった?

・【年金】 そもそも、私の年金は大丈夫?いくらもらえる?

・【商品】 「DC」「iDeCo」「NISA」について教えて欲しい

・【投資】 何から始めれば良いのか分からない

・【投資】 みんなはどうしてる?そもそも、危なくないの?

・【外貨】 外貨建てのメリットは?どんな商品がある?

今回ご確認いただいた情報をもとに、「良い機会だから、実際に自身の資産形成について検討してみたい」とお考えの場合は、直下(黒いボタン)の 「ぜひ、お気軽にご利用いただきたいメニューはこちら」 をタップしてください。皆さんのセルフチェックをサポートするメニューをご確認いただけます。

■ ぜひ、お気軽にご利用いただきたいメニューはこちら:

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。