最低限の生活は保障される最弱の生き物”人類”ってどういう意味?

「今月から貯金を始めようと思っていたのに!

スマホの新機種の発表、友人から結婚式の招待、お気に入りのショップのセール案内・・・来月は何もイベントがないから、来月からなら絶対貯金できるはず!」

こんな風に、貯金を先送りにした経験はありませんか?

貯金しなきゃいけないことはわかっているけれど……

貯金がなくても毎月お給料がもらえるので、生活に困らないからついつい後回しになってしまうのですよね。

特に若いうちは、老後のためのお金の準備なんてまだまだ先の話だし、

独身のうちはマイホームや子供の進学などまとまったお金が必要になるイベントもありません。

「お金を貯めるのは早いうちからやった方が良い。」と、親や親戚、上司など人生の先輩方はアドバイスしてくれます。

早いうちが良いという人生の先輩方も、実は早く始めることの本当のメリットを知らない人が多いです。これからお伝えする情報を知ったら驚くかもしれないです。

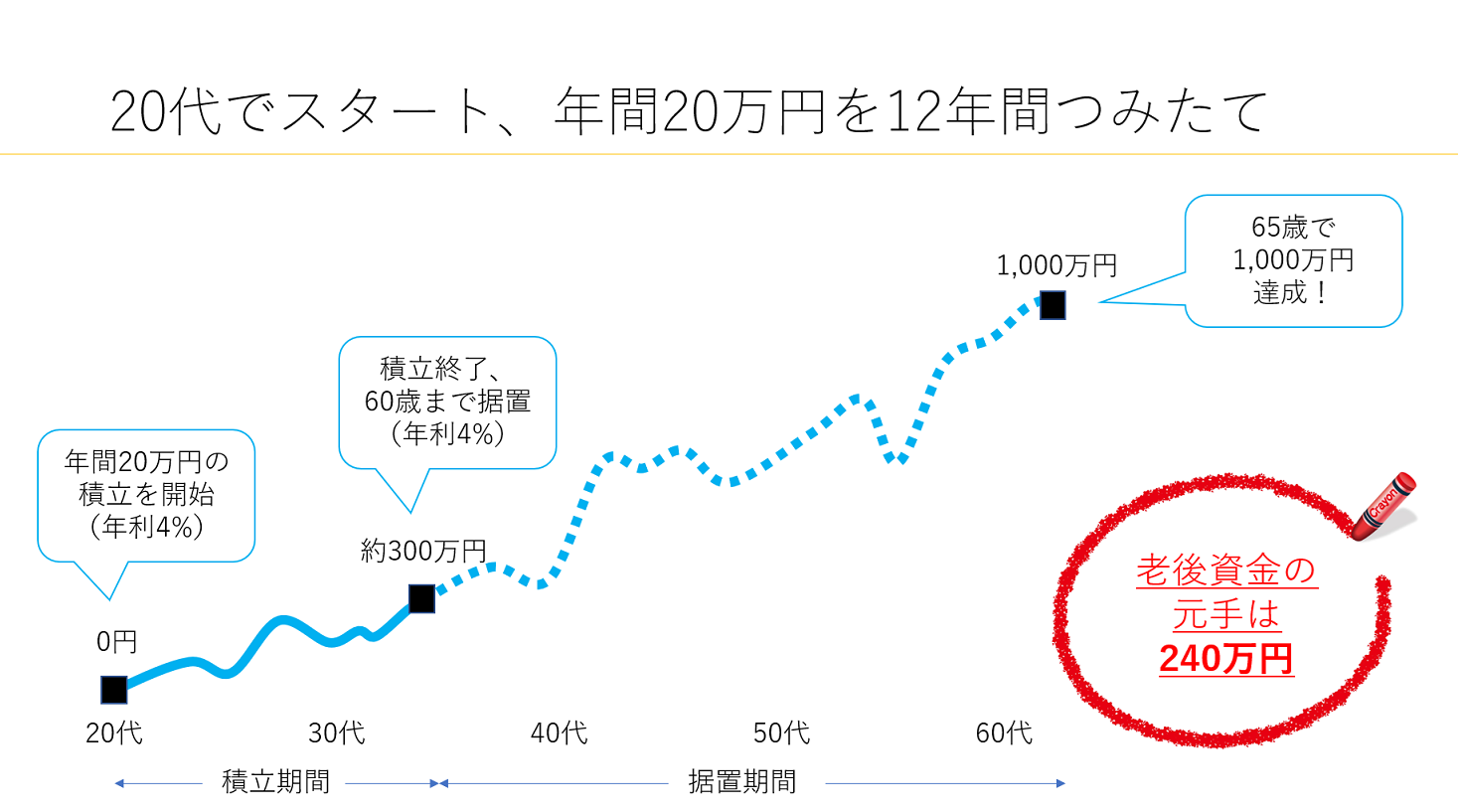

ちなみに1000万円の資産を作るのに、どちらの元手を選びたいですか?

A:240万円

B:580万円

早くお金を貯め始めることの、本当のメリットをこれからご紹介します。

二人のケースで比べてみると

まず社会人になってからすぐ、20代のうちから年間20万円の積立を開始したAさん。

65歳までに1,000万円を目標に資産運用をスタートし、年利が4%だったとします。

Aさんが65歳までに1,000万円を貯めるために必要な積立期間は、わずか12年です。30代の半ばには積立を終え、残りの期間はそれまで貯めたお金を運用してふやしています。

誰よりも先に始めておいて、早くに積立を終える。そうすればお金がお金を生む「運用」の期間が誰よりも長くなります。

Aさんが1,000万円を準備するために要した元手は240万円です。

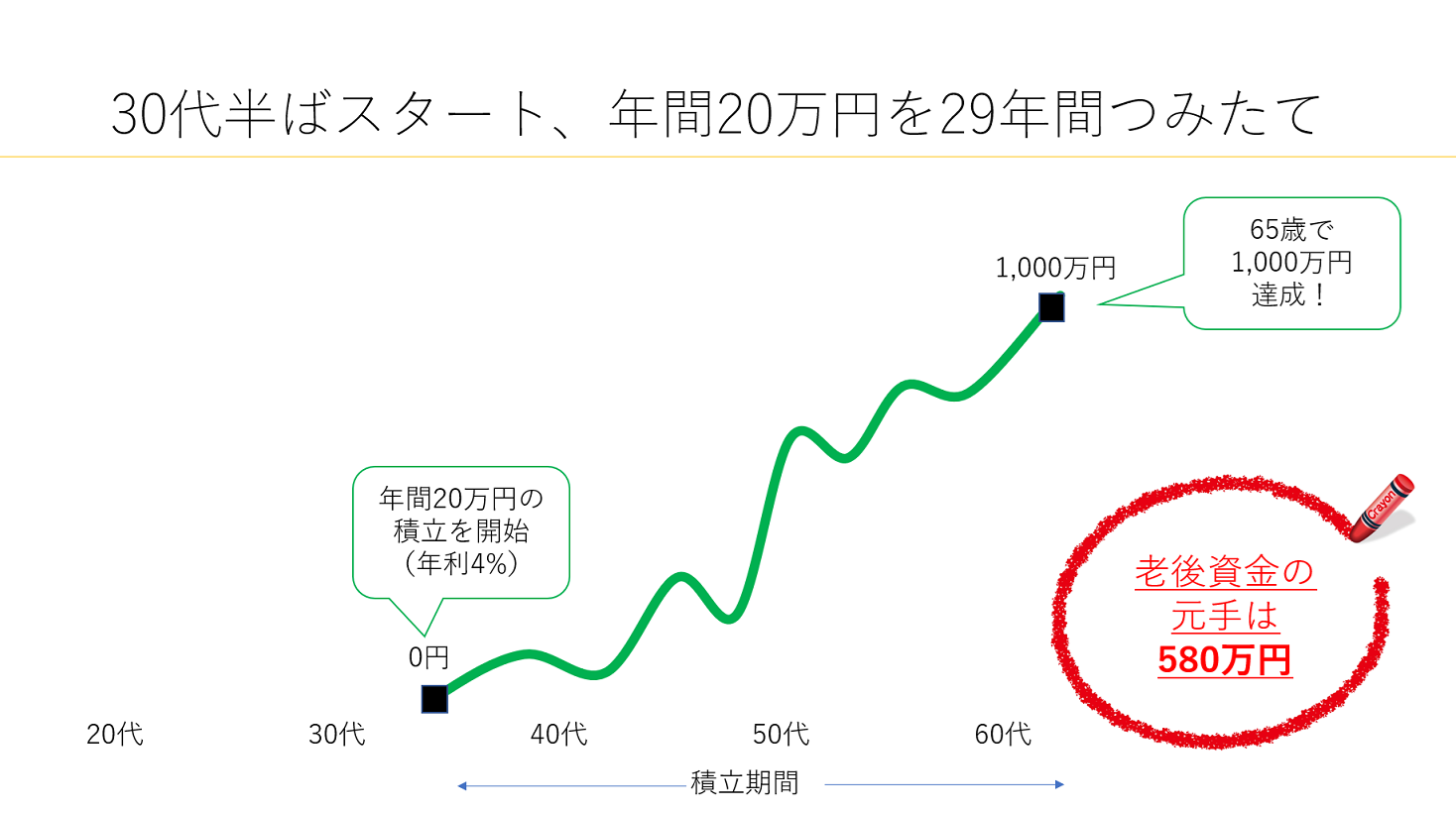

続いて、後から始めたBさんです。

Bさんは、30代半ばに「そろそろ老後資金準備を始めた方が安心かな」と重い腰を上げました。

目標はAさんと同じく65歳までに1,000万円、年利が4%です。

Bさんは65歳までの29年間ずっと積立を継続して、無事目標額の1,000万円に達しました。

同じ1,000万円をためるのに必要な元手がAさんは240万円、Bさんは580万円。その差340万円です。

もし、お勤め先から臨時ボーナスで340万円支給されるとしたら、何につかいたいですか?私の場合は、そんな嬉しい話があったら新車が欲しいですね!

Aさんのように早くに始めて、少ない元手で大きな資産を作ることができれば、貯金の悩みが解消され安心できると思いませんか?

「私はきちんと計画して積立を始めたから、大丈夫」という自信は、今の生活にも良い影響を与えそうですよね。

実際に相談に来られるケース

実際に相談業務をしていると、

「貯金以外の方法を試したことがないので、資産運用で損しないか心配」

「長い期間、毎月積立を続けられるか不安」

という心配事の相談も沢山いただきます。

そんな時にお伝えしているのは、

心配だから新しいことをやらない。

続けられるか不安だからやらない。

という選択は、「将来の資金不足」というもっと大きな心配や不安を現実にしてしまうということです。

有難いことに日本では、貯金がなくても収入がなくても、生活保護や公的年金で最低限の生活は保障されているので生きていけます。

ですが人生は一度きりです。

「最低限の生活ができるならまあいいか。」

と、まだ時間のあるうちから考え、何も行動しないのは・・・如何かと思います。

お金が全てではありませんが、

お金があるのとないので人生が大きく変わるなら、どちらを選びたいですか?

お金がないと、

「結婚したいけれど、お金がなくて自信がない」

「もし会社が倒産して急に仕事がなくなったらどうしよう」

「病気で働けなくなったらどうしよう」

「病気の治療費はどうやって支払おう」

「親の病気や介護でお金が必要になったらどうしよう」

「退職後は年金だけでどうやって生活したらよいのだろう」

このような不安がある状態で生活します。貯金がない、貯金ができないと思いながら生活するのって、どんな気分でしょうか?

反対に十分なお金があれば、

「住みたいところに住める」

「会いたい人に会える」

「行きたいところに行ける」

「やりたいことができる」

こういったことの積み重ねで人生が豊かになっていきます。

貯金を始めるのは大変だけれど、

貯金を頑張ることで一番喜ぶのは、将来の自分自身なんですよね。

では、皆さんどんな風に計画を立て、お金を貯め始めているのでしょうか?

それが簡単にできる方法ならすぐにでも真似したいと思いませんか?

貯金が継続できていて、お金が貯まっている人に共有しているのは、「先取り貯蓄」をしていることです。

先取り貯蓄とは、家賃や光熱費が銀行口座やクレジットカードから自動的に引き落とされるのと同じように、貯金も自動で引き落としてしまうのです。

自分が使う前に先取りして別の所に隠してしまう。つまり、お金を貯めることを「習慣」にします。

こうすることで毎月自動的にお金が貯まってふえていきます。

先に引き落としてしまえば貯金できるなんて、誰でも知っていることです。つまり誰にでもできる簡単な方法です。

ですが、誰にでもできる簡単な方法を、継続してやっている人は少ないです。だから貯金ができないと相談にくる人が沢山います。

方法自体は簡単でも、

「毎月いくら貯金したら良いのか?」

「銀行に預けるのが良いのか?」

「保険の積立が良いのか?」

「NISAやiDeCoで資産運用が良いのか?」

「きちんと続けられるか不安」

いざやろうと思うと、色々な疑問が湧いてきて意外と簡単に始められないのです。

そんな時に役立つのが、福利厚生で利用できるmyFPの個別相談サービスです。

皆さんのお勤め先のことを良く知ったファイナンシャルプランナーが、先取り貯蓄の計画を一緒に立てます。

「誰かの意見を聞きたかったので、無料で手軽に利用できたのが良かった」

「このまま自己流で貯金していたら、老後資金が足りなかった。」

これらはmyFPの個別相談サービスを利用された方からのご感想で、多くの方のお役に立てていることを嬉しく思います。

アメリカの心理学者、ウィリアム・ジェームズが残した名言があります。

心が変われば行動が変わる。

行動が変われば習慣が変わる。

習慣が変われば人格が変わる。

人格が変われば運命が変わる。

「習慣」は、どんなリターンの高い投資よりも確実に沢山のお金を貯められます。

まずは先取り貯蓄で、貯金の習慣をつけましょう。

「先取り貯蓄=行動」によって「習慣化」に成功すれば「人生」が変わります!

【エピローグ】 もし、このようにお考えなら

今回の記事はいかがでしたか?既にご存じの情報もあれば、「そうなんだ」「知らなかった」といった情報もあったのではないでしょうか?

経済環境の悪化と共に、世間では「自助努力による“投資”」が注目を集めています。また、「iDeCo」や「NISA」の認知度も高まり、多くの場でその名前を目にするようになりました。

ところで皆さんは様々なメディアから得た情報をもとに、ご自身の資産形成についてリアルに着手されているでしょうか?情報収集ばかりが先行して、なかなか実行動が伴っていないという方も少なくないのではないでしょうか?

このサイトには、ご覧いただいた情報以外にも皆さんの“マネーリテラシー”をアップデートする様々な情報が掲載されています。

(例)

・【基本】 「ライフプラン」は本当に必要?

・【年金】 あの「老後2000万円問題」はその後どうなった?

・【年金】 そもそも、私の年金は大丈夫?いくらもらえる?

・【商品】 「DC」「iDeCo」「NISA」について教えて欲しい

・【投資】 何から始めれば良いのか分からない

・【投資】 みんなはどうしてる?そもそも、危なくないの?

・【外貨】 外貨建てのメリットは?どんな商品がある?

もし皆さんが「もう少し他の情報も確認しておきたい」とお考えであれば、下方の「関連するおすすめ記事」の中から、現在のお考えに合った情報をご選択ください。

一方で、今回ご確認いただいた情報をもとに、「良い機会だから、実際に自身の資産形成について検討してみたい」とお考えの場合は、直下(黒いボタン)の 「ぜひ、お気軽にご利用いただきたいメニューはこちら」 をタップしてください。皆さんのセルフチェックをサポートするメニューをご確認いただけます。

ぜひ、お気軽にご利用いただきたいメニューはこちら:

今回の記事に関連するおすすめの記事はこちら:

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。