生命保険に加入する理由のひとつとして「家族を守るために」とお考えの方は多いと思います。あるいは「病気への備え」とお考えの方も多いのではないでしょうか?

ところで、皆さんはこのようにお考えになったことはあるでしょうか?

「不測の事態が発生した場合のリスクヘッジは生命保険以外にないのか?」

「生命保険にかける保険料を、むしろそのまま貯蓄しておいた方が良いのではないか?」

実際、ネット上ではこうしたご意見も散見されます。

そこで、今回の記事では「リスク対策として保険が果たす役割」について確認しつつ、「保険加入と保険以外の金融資産とのバランス」について解説します。

家族を守るために生命保険に加入するのが当たり前だと思っていませんか?

保険に加入する目的は人によってさまざまですが、万が一の際に残された家族の生活を守ろうと思い、加入を検討する人も少なくないでしょう。

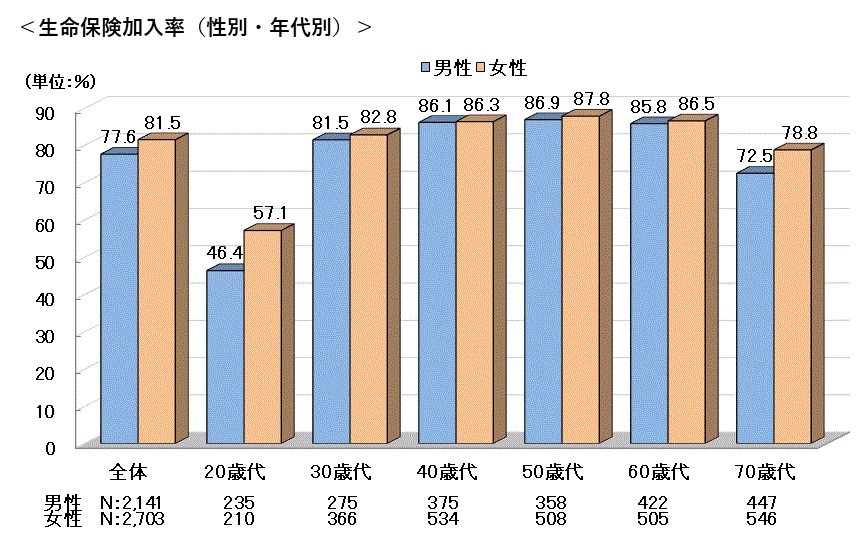

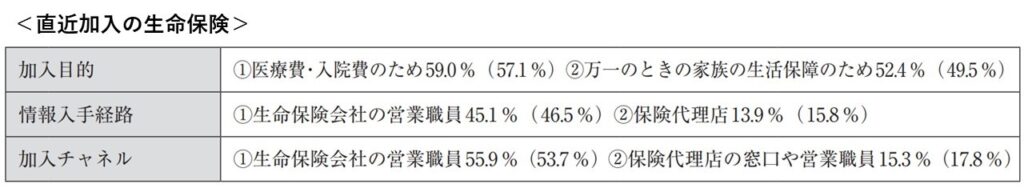

実際、公共財団法人生命保険文化センターが実施した「生活保障に関する調査」を見ても、その傾向があることがわかります。

《出典》2022(令和4)年度 生活保障に関する調査|生活保障に関する調査|調査活動|公益財団法人 生命保険文化センター (jili.or.jp)

注)民間の生命保険会社や郵便局、JA(農協)、県民共済・生協等で取り扱っている生命保険や生命共済(個人年金保険やグループ保険、財形は除く)の加入率を示す。

上記データより、生命保険の加入率は20代で60%前後であるものの、30代以降は80%以上の人が加入していることが明らかになっています。

30代以降は結婚や出産などでライフステージが変わる人が多く、それを機に保険への加入を検討する人が多いといえるでしょう。

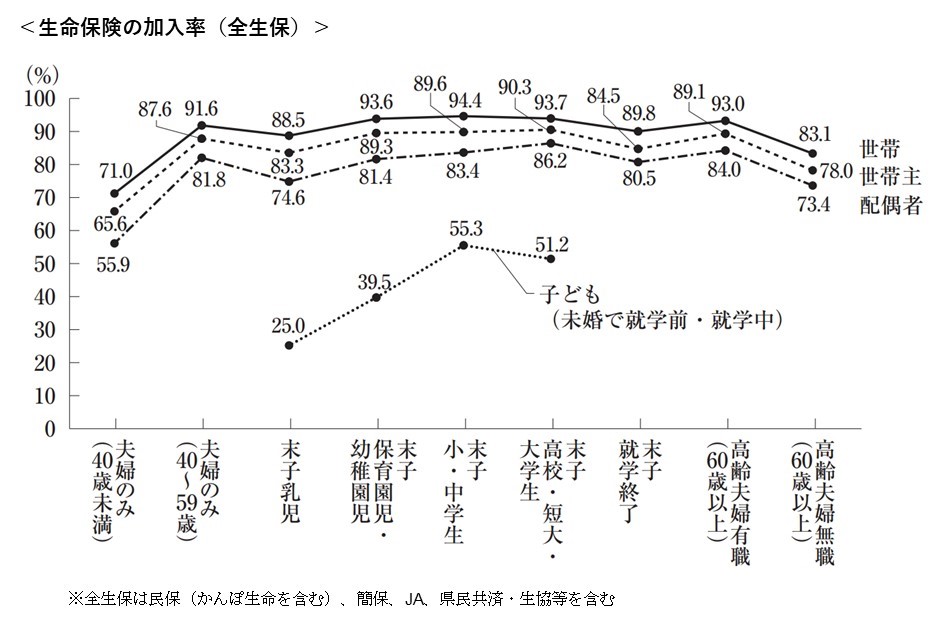

下記のデータからは生命保険の加入率が子育てに連動していることもわかります。

また、同調査では保険加入の目的を「家族の生活保障のため」と答えた人が過半数を超えていました。

また、生命保険に加入している世帯が1年間に支払う保険料の平均金額は37.1万円で、月平均では3万円を超えています。

2009年の調査結果では45.4万円で年々下がる傾向にはあるものの、依然としてある程度家計に負担を与えていることは確かでしょう。

場合によっては、保険料の割合が多くを占めることで投資に回す余裕資金が見出せず、「今のところ先々に向けた資産形成は二の次になっている」といった方も少なくないのではないでしょうか?

保険に加入すること自体が悪いわけではありませんが、「家庭を持ったから」「周りが入っているから」と慣例のように契約を進めてしまう前に、「他に方法は無いのか?」「資産形成とのバランスを考えた方が良いのではないか?」と考えてみる必要があるかもしれません。

リスク対策になるのは本当に生命保険だけなのか?

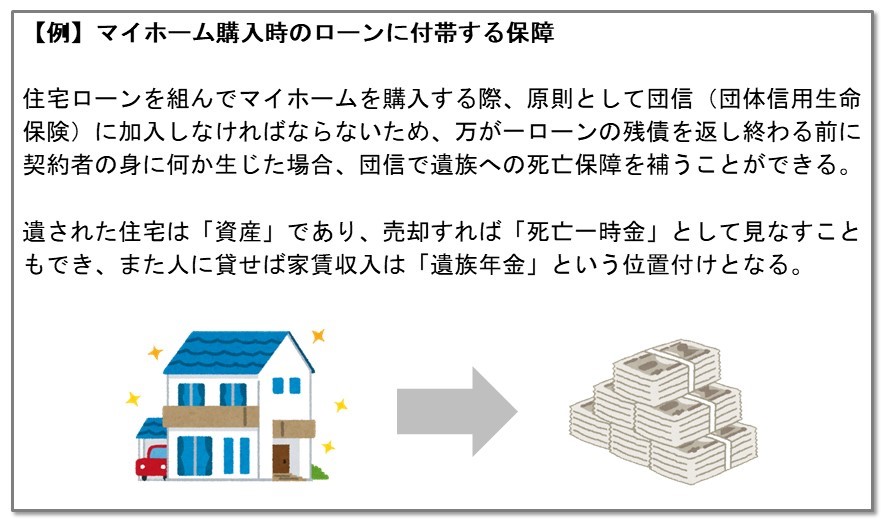

たとえば、住宅ローンを組む際に加入する団体信用生命保険を例に考えてみましょう。

このように考えれば、遺された不動産は生命保険の死亡保障と同じ役割を果たすことが可能であり、重複すると考えられる保障額はスリム化することが可能かもしれません。

上記は一例に過ぎませんが、このように「資産形成を先に考えてみる」「別の視点で資産について考えてみる」ことで、優先順位やバランスが変わってくるかもしれません。

ところで皆さんは、資産形成のプランニング(一般的に「ライフプラン作成」「ライフシミュレーション」と言われるもの)を行ったことがあるでしょうか?

続けて、その考え方を確認してみましょう。

資産形成をベースに、保険加入もその一環として考えてみるのはいかがでしょうか?

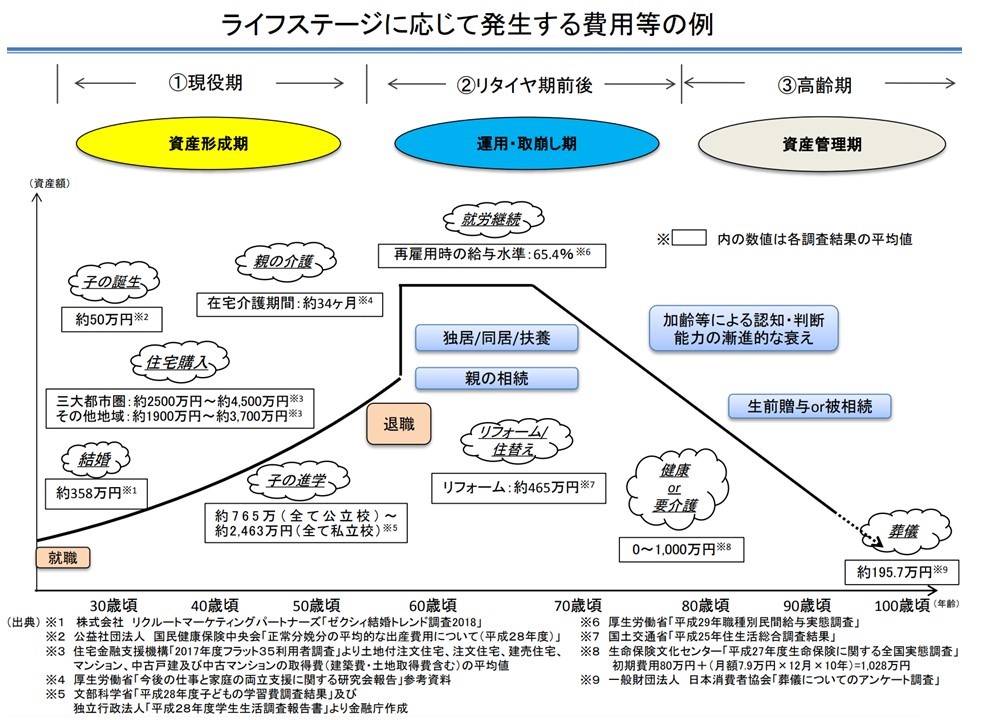

生涯を通じた資産形成を考える際、まずは下図のとおり「発生する費用」を想定します。

金融審議会市場ワーキング・グループ 「高齢社会における資産形成・管理」 報告書参考資料(案) 令和元年5月22日 金融庁 より

この表からもわかるように、ライフイベントに連動する形で一定の支出が伴うことは避けられません。

一方で「このカーブ(曲線)に合わせた資産形成ができていれば赤字になることはない」というのが基本的な考え方ですが、人生にはアクシデントが付き物です。

もし、資産を形成するその過程で不測の事態(病気やケガなど)が発生した場合は赤字に転じることになります。

そうしたリスクに備えるための方法は2つ考えられます。

- ① そのリスクに耐えうるだけの資産を形成する。

- ② そのリスクをカバーできる保険に加入する。

また、上記それぞれはこのとおり自己負担の重さに違いがあるので、経済的な負担面からは②が望ましいと考えます。

- ① 「個人」で資産を形成するしかないことから負担は重くなる。

- ② 「相互扶助(助け合いの仕組み)」を活用することで負担が軽減される。

上記の考えから、資産形成に向けたライフプランにおいては「生命保険は不測の事態が生じた場合にプラン(カーブ)を軌道修正するための役割」として捉えるのが一般的です。

保険のセルフチェックができるようになればいいと思いませんか?

「たしかに、資産形成の一環として考えるのは分かりやすい」

「計画通りに資産形成が進まなくなる場合に生命保険に助けてもらうという考えは腑に落ちる」

上述したような考えを耳にした方は異口同音にこのように仰います。

ところで、なぜ多くの方が“目からウロコ”のように感じるのでしょうか?

これは、日本における生命保険の歴史にも起因する話ですが、皆さんの中にも「セールスマンの説明を聴いて、理解納得して保険に加入した」という方は多いと思います。

決して間違えではありませんが、担当セールスマンの説明に“委ねるスタンス”が定着していることもまた事実です。

その結果「保険は難しい」との印象が固定化され国民全体の生命保険に対する知識習得意欲が損なわれているようにも見受けます。

最近では、セカンドオピニオンを依頼するほか、提案内容を鵜呑みにすることなくWeb等を活用して自身でも調べてみる方が増え始めてはいますが、「思うような情報を得るに至っていない」と言う声も聴かれます。

他方、例えば皆さんが化粧品や電化製品を購入する際の行動はどうでしょうか?口コミや友人の評価を参考にすることはあると思いますが、最終的には自身で様々なシミュレーションを行ってから購入を決定しているのではないでしょうか?

他商品との比較はもちろんのこと徹底的にコスパを追求している方が多いと思いますが、それと同様に生命保険商品の場合も様々なノウハウを知っていればセルフチェックをしやすくなると思いませんか?

つまり、専門家の話を聴いて目からウロコが落ちるのは、「自分で判断するのは難しい」という固定的なイメージがあるからに他なりません。

その反面、もし皆さんの「生命保険リテラシー」「契約者力」の強化をサポートするコンテンツがあれば、少し興味を持って確認してみたいと思いませんか?

まとめ

今回の記事では、以下の点について解説しました。

- ① 保険だけで全てのリスクに備える必要はない

- ② 保険加入と資産形成のバランスを考えるべき

- ③ 「生命保険リテラシー」と「契約者力」の強化も重要

特に、最後にお伝えした「セルフチェック力を鍛えてみては!?」というメッセージについては、今後も生命保険を活用し続けるうえでの基本スタンスとしてトライして頂ければ幸いに存じます。

なお、実際に上述の「セルフチェックメニュー」を利用してみたいとお考えの方は、続けてこちらのメニューをご確認ください。

「ぜひ、お気軽にご利用いただきたいメニューはこちら」のすぐ下にあるボタン「アップデートメニュー」をタップしてご覧ください。

ぜひ、お気軽にご利用いただきたいメニューはこちら:

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。